Seleção das ações

Na Bovespa existem mais de 400 empresas listadas, sendo que cada empresa possui uma ou mais classe de ações (ordinário, preferencial, units), totalizando mais de 500 ações diferentes.

É essencial em qualquer método ou estratégia de investimento em ações um processo de seleção das ações, baseado em diversos critérios que considere útil, de modo a escolher uma lista pequena de ações, em torno de 10 a 20, que serão consideradas as melhores. O conceito de melhor é diferente para cada pessoa, baseado em seus conceitos e objetivos.

O meu objetivo na escolha das ações é encontrar ações com grande probabilidade de forte alta de preços nos próximos meses ou anos, visando maior multiplicação do capital, mas aliado a uma forte gestão de risco conforme explicado nas páginas Proteção do capital e Controle de risco.

A seguir mostrarei como eu faço a escolha da minha lista de ações.

_

1) Força Relativa (FR)

O principal filtro para a seleção das ações que uso é a Força Relativa (NÃO é o IFR!). O FR pode ser utilizado como filtro para pegar as ações que mais estão performando. Eu considero ele como divisor de águas na seleção de papéis, é o que me ajuda a encontrar as possíveis “fogueteiras”, as ações que podem subir fortemente nos próximos meses e anos.

O FR varia de 0 a 100 e mede qual a performance de uma ação com relação a todas as outras, como um ranking. A listagem total pode ser todas ações da bolsa ou uma lista parcial. Eu tenho usado a lista de todas as ações que possuem um volume médio diário superior a R$ 200.000. Então eu faço o cálculo entre essas.

A listagem completa das ações na bolsa pode ser encontrada nos seguintes sites:

http://www.b3.com.br/pt_br/produtos-e-servicos/negociacao/renda-variavel/empresas-listadas.htm

http://www.b3.com.br/pt_br/market-data-e-indices/servicos-de-dados/market-data/cotacoes/

https://br.advfn.com/bolsa-de-valores/bovespa/A

FR = 100 será a ação que teve a melhor performance (maior variação) da lista, independente qual o percentual que foi. Inversamente, FR = 0 será a ação que teve a pior performance, normalmente negativa.

Como dito antes, o FR funciona como um ranking de 0 a 100, onde quanto maior a performance da ação no período, maior será o FR. Não importa a diferença de variação percentual entre uma ação e outra da lista. Se a ação com melhor performance teve uma variação de 500%, a segunda melhor teve 200% e a terceira melhor teve 190%, a primeira melhor ação terá FR = 100, a segunda 99 e a terceira 98 (ou 99 também, dependendo da quantidade de ações na lista).

Isso quer dizer que se a lista possuir 300 ações, terão três ações por número de FR, ou seja três ações com FR 99, três ações com FR 98, três ações com FR 97, etc. Se a lista possuir 200 ações, terão duas ações por número de FR.

Se uma ação está com FR = 94, significa que ela está acima de 94% das ações em termos de performance, só teria 6% das ações da lista que tiveram uma variação percentual maior que ela.

Eu prefiro comprar ações de empresas mid caps ou small caps, que são empresas de médio e menor porte e, consequentemente, com mais facilidade de crescimento e valorização das ações. Raramente compro ações blue chips.

Analisando a listagem das ações e o cálculo do FR, eu escolho as que possuem os valores mais altos, são as mais fortes desse momento.

Quando uma ação está forte, ela sobe independente da bolsa. Se a bolsa está de lado ou caindo, não importa, a ação pode subir mesmo assim. É nessas horas que vemos a força de uma ação. Em 2010, enquanto o IBOVESPA ficou praticamente de lado, com variação de aproximadamente 0%, a HGTX3 teve uma subida impressionante, variando em torno de 170%! E ações fortes assim, que sobem independente do IBOV, quase sempre existem, basta procurar! E é aí que entra o FR. Se analisássemos o FR da HGTX3 lá em 2009 e 2010, provavelmente estaria entre os melhores.

Veja os dois gráficos abaixo:

IBOVESPA:

HGTX3:

Eu uso o filtro do FR maior ou igual a 90 e só opero as ações que estiverem nessa seleção. Eventualmente dependendo da situação do mercado e das opções disponíveis com FR acima 90, eu posso reduzir esse filtro do FR para 87 por exemplo.

Entre as ações com FR acima de 90, eu sempre priorizo as que possuem maior FR, ou seja, as mais fortes no momento.

O FR não é um indicador gráfico portanto não terá em nenhuma plataforma, ele deve ser calculado através de planilhas, pois o valor do FR de uma ação vai depender de informações de todas as demais ações.

Por muitos anos usei o FR de 6 meses com cálculo tradicional e mais simples, porém após testes extensos feitos e detalhados neste artigo, hoje eu utilizo o FR Ponderado de 5 meses, com uma particularidade no peso de cada período. Vou começar explicando como eu gero esse FR e na sequência alternativas mais simples principalmente com relação a obtenção dos dados nos softwares.

O método de cálculo deste FR é da seguinte forma:

- Obtém-se a variação simples em percentual do preço de fechamento de 5 meses atrás para o preço de fechamento atual, para todas as ações.

- Repetir esse cálculo para 4 meses, 3 meses, 2 meses e 1 mês, sempre utilizando o preço de fechamento atual em todos esses cálculos.

- Nesse ponto para cada ação haverá 5 valores de variações percentuais para 5 períodos diferentes, de 1 a 5 meses.

- Calcula-se a variação ponderada para cada ação, com peso maior nos mais antigos, usando raiz quadrada de cada mês como peso:

(Variação5meses*√5 + Variação4meses*√4 + Variação3meses*√3 + Variação2meses*√2 + Variação1mes*√1)/8,382

ou colocando os valores calculados de cada raiz quadrada na fórmula:

(Variação5meses*2,236 + Variação4meses*2 + Variação3meses*1,732 + Variação2meses*1,414 + Variação1mes*1)/8,382 - Tendo a variação ponderada calculada para todas as ações, agora calcula-se o FR usando esse valor como base. No Excel eu utilizo a seguinte fórmula para gerar o FR. Nesse exemplo, a coluna onde está a variação percentual ponderada é a “I”. Para calcular a FR da linha 2, faço da seguinte forma:

=(CONT.NÚM($I$2:$I$500)-ORDEM(I2;$I$2:$I$500))/CONT.NÚM($I$2:$I$500)*100

Agora é só copiar essa célula e colar em todas as linhas para gerar o FR de todas as ações.

Segue uma planilha com exemplo do cálculo: Exemplo_Calculo_FR_Ponderado_7M.xlsx

Parece complicado mas é só uma primeira impressão, uma vez que esses números ficarão nas fórmulas de uma planilha e não precisam ser decorados ou entendidos a fundo. O peso maior para as variações mais longas prioriza esse médio prazo no cálculo, mas também incorporando as variações de curto prazo dá alguma relevância nos períodos menores de 3 a 1 mês.

Para quem quiser gerar o FR mas não tiver disponível essas variações de 1 a 7 meses, pode usar somente uma variação simples de 6 ou 7 meses, dessa forma eliminando os passos 2 a 4 acima, que também gerará uma lista bem semelhante a minha.

A frequência que eu gero uma nova lista de FR é semanal, ou seja, todo fim de semana, para capturar as mudanças de mercado mais rapidamente.

Eu utilizo o software Metastock para pegar essas variações de todas as ações com muita rapidez e facilidade, utilizando o recurso “The Explorer”. Aproveito para exportar outros dados relevantes para mim nessa listagem, como volume médio e último preço. Essa listagem eu exporto para o Excel para então fazer o cálculo do FR.

A quem interessar, as colunas que defino no Explorer são:

Preço: C

Volume médio diário: Mov(V*((H+L)/2),20,S)

Variação 7 meses: If(Cum(1)>=148, ((C/Ref(C,-147))-1)*100, 0)

Variação 6 meses: If(Cum(1)>=127, ((C/Ref(C,-126))-1)*100, 0)

Variação 5 meses: If(Cum(1)>=106, ((C/Ref(C,-105))-1)*100, 0)

Variação 4 meses: If(Cum(1)>=85, ((C/Ref(C,-84))-1)*100, 0)

Variação 3 meses: If(Cum(1)>=64, ((C/Ref(C,-63))-1)*100, 0)

Variação 2 meses: If(Cum(1)>=43, ((C/Ref(C,-42))-1)*100, 0)

Variação 1 mês: If(Cum(1)>=22, ((C/Ref(C,-21))-1)*100, 0)

Infelizmente não é todo software que será possível extrair as variações de cada mês para esse cálculo. O TradingView fornece dados de variação de 6 meses, 3 meses e 1 mês, porém somente na versão paga Pro é possível baixar os dados do screener em csv para usar no Excel. No ProfitChart Trader tem somente esses períodos disponíveis também, já na versão Pro é possível criar indicadores customizados com as variações e com isso gerar os dados para todas as ações. Pelo Amibroker é possível fazer essas extrações de forma igual ao Metastock também.

Uma alternativa interessante é utilizar a planilha do Google Docs, que tem vínculo com o Google Finance e pega os dados automaticamente. Um exemplo de planilha pode ser acessada aqui. Basta copiar a planilha para sua conta e atualizar a lista de ações desejada.

Vou descrever o procedimento para extrair as informações pelo ProfitChart da Nelogica, caso flexibilizem todos os períodos de variações de 1 a 7 meses. Para isso seguir o procedimento abaixo:

- Abrir a Grade de Cotações

- Clicar com o botão direito no meio da grade e selecionar Gerenciar Ativos da Carteira. Na tela que abrir, clicar na aba Ações, selecionar todas ações do lado esquerdo e clicar na setinha pra direita, para incluir todas as ações na carteira e dar OK.

- Novamente clicar com o botão direito no meio da grade e selecionar Propriedades da Grade de Cotações. Na aba Propriedades, procurar os campos de “7 meses” até “1 mês” na coluna da esquerda e clicar na setinha pra direita para incluir as informações das variações na carteira e dar OK.

- Por fim, clicar com o botão direito no meio da grade e selecionar Copiar p/ Excel.

- Abra uma planilha em branco do Excel e tecle CTRL+V para colar todas informações do Profit na planilha. As colunas irrelevantes para o FR podem ser apagadas, o que importa são as colunas “Ativo” e as variações, se preferir pode ter a coluna “Volume” e outras desejadas.

Caso o trader não tenha disponibilidade de nenhum dos softwares acima para extrair os dados necessários para gerar a planilha do FR, uma forma alternativa bem simples de fazer a seleção das ações sem gerar o FR mas seguindo o mesmo princíprio, e usar o screener do TradingView filtrando pelas ações da bolsa brasileira, incluir a coluna “Desempenho em Seis Meses” e ordenar por esta coluna de forma decrescente (do maior para o menor). Ao lado esquerdo superior aparecerá quantas ações estão listadas, para selecionar as ações com FR maior que 90 basta olhar as primeiras 10% do topo da lista. Por ex, se a lista contiver 400 ações, isso significa analisar as primeiras 40, dando prioridade para as mais de cima, que possuem uma variação maior no período de 6 meses e consequentemente um FR maior.

A quem interessar, eu disponibilizo mensalmente, sempre próximo do fim/início do mês, uma planilha atualizada com os dados de FR calculados, bem como volume médio. Dessa forma já tem os dados prontos que eu utilizo para cada pessoa não precisar ficar calculando individualmente.

Filtrando as ações com FR maior ou igual a 90, eliminaremos 90% das ações. Numa listagem de 300 ações, sobrarão aproximadamente 30, que passarão pelos próximos filtros abaixo.

_

2) Liquidez

Liquidez é um fator importantíssimo na escolha dos ativos a serem operados, é muito arriscado operar ações com baixa liquidez. Em contrapartida ações com uma liquidez muito alta podem travar os movimentos de alta que busco.

Qual o volume mínimo em reais aceitável para uma ação? Não uso uma regra fixa mas tenho utilizado o valor mínimo de R$ 500 mil de negociação média diária. Idealmente prefiro um volume maior que R$ 1 milhão.

Em questão da liquidez máxima, eu prefiro considerar volume diário abaixo de R$ 50 milhões, de preferência abaixo de R$ 20 milhões, pois normalmente essas ações possuem maior facilidade para fazerem fortes movimentos de alta. Mas dependendo da força da tendência um volume até R$ 100 milhões é aceitável para mim. Acima desse valor eu até compro uma vez ou outra, mas já evito bastante.

Esses dados estão disponíveis em qualquer plataforma gráfica, mas é importante verificar no software se o volume está sendo mostrado em número de ações negociadas, normalmente chamado somente de “Volume”, ou se é o volume em reais, normalmente chamado de “Volume Financeiro”.

Outras formas de visualizar ações com baixa liquidez é pelo livro de ofertas (ou book de ofertas) e pelo próprio gráfico.

O livro de ofertas normalmente é encontrado em todos home brokers e softwares. Ativos com baixa liquidez possuem um spread muito alto, isto é, a diferença entre o preço de compra e de venda no book de ofertas.

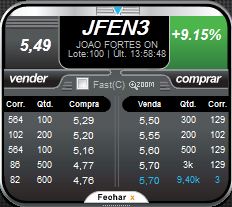

Veja alguns exemplos:

BDLL4: 3,79% de spread (R$ 3,00 = R$ 82,00 – R$ 79,00)

JFEN3: 3,96% de spread (R$ 0,21)

Alguns são completamente absurdos:

MEND6: 33,33% de spread (R$ 7,00)

REDE4: 62,55% de spread (R$ 1,47)

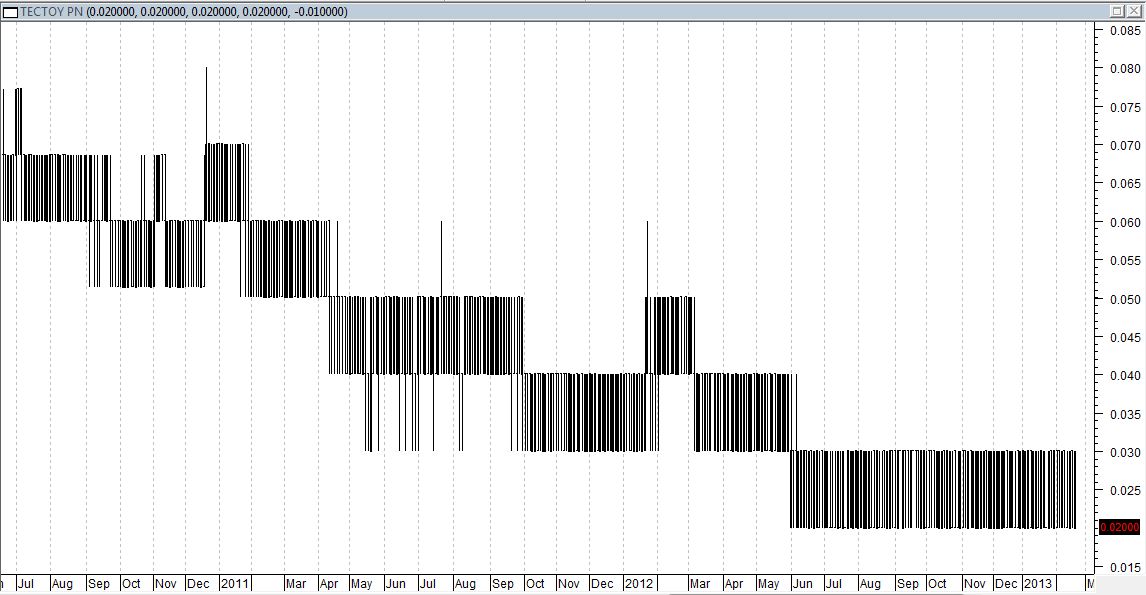

Veja o gráfico semanal das últimas duas, como não formam candles:

MEND6:

REDE4:

Os candles são apenas tracinhos na horizontal pois quase não há negociação, somente um ou alguns negócios por semana. Se você decidir vender uma ação dessas, você perderá muito dinheiro e não conseguirá vender pelo preço que você quer, pois há poucos compradores. Essas são as primeiras a serem retiradas da nossa lista de interesse.

_

3) Ações baratas e micos

Eu considero uma ação com preço baixo se seu preço estiver abaixo de R$1. Ações com preços muito baixos indicam alguma coisa errada como pouca procura ou baixa qualidade da empresa. Além disso uma ação que custe R$1,00, uma variação de R$0,02 representa 2%. Qualquer variação de centavos é muita variação em percentual. Não gosto de operar ações desse tipo. Essas ações costumam ter uma volatilidade muito alta, o que deixa o trade mais arriscado. Não há um preço exato para eu começar a operar, mas normalmente prefiro ações acima de R$2 ou R$3.

As ações micos são ações muito baratas, elas valem poucos centavos e a maioria é muito alvo especulativo. A TOYB4 é um exemplo, ela custa R$ 0,02 (isso mesmo, 2 centavos)! Essa ação fica meses somente variando entre R$ 0,02 e R$ 0,03. É aí que atrai a galera, que quer comprar por R$ 0,02 e vender por R$ 0,03, ou seja, um lucro de 50% fácil! O problema é que se você colocar uma ordem a 2 centavos, a fila é gigantesca, pode demorar meses até sua ordem ser executada, se for executada. Depois você coloca uma ordem de venda a 3 centavos e espera mais meses, ou seja, vai ficar 1 ano parado esperando acontecer a coisa. E pode acontecer de você comprar a 2 centavos e ela cair para 1 centavo e ficar variando entre 1 e 2 centavos, e você perde dinheiro ou fica com o dinheiro empacado por meses ou anos. Ou seja, isso não é um trade decente, é querer ganhar dinheiro fácil, sem analisar e tentar pegar bons movimentos de ações. É aquele espírito de sempre tentar usar o atalho para ganhar dinheiro. Você pode até ganhar alguma grana nessa brincadeira, porém acho impossível ganhar dinheiro no longo prazo com uma estratégia dessas.

Vejam o gráfico da TOYB4:

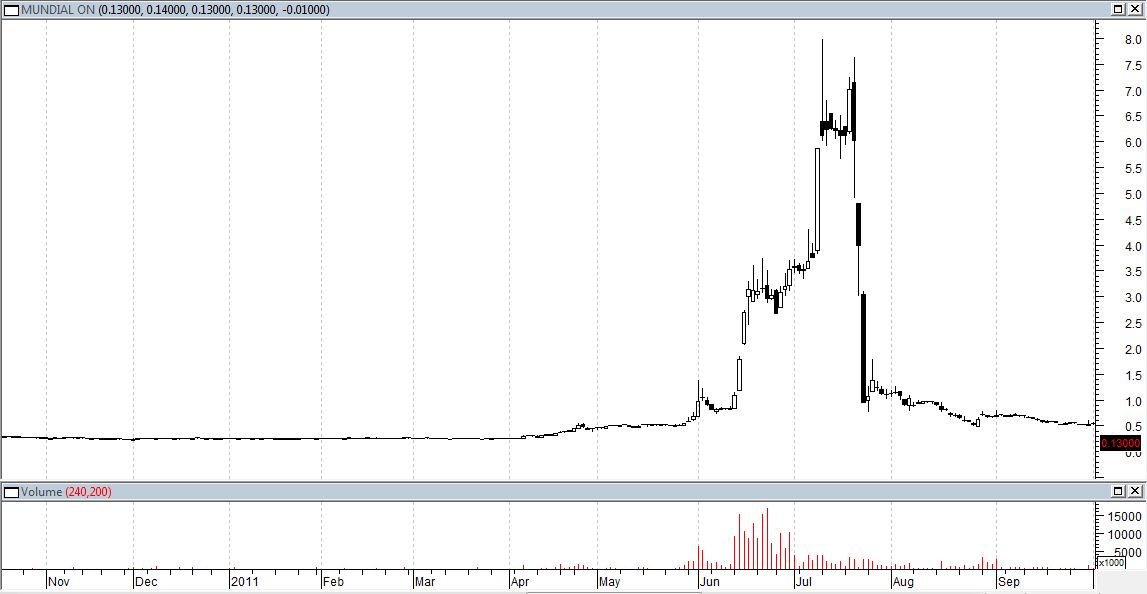

Outra linhagem de mico, que até dá pra operar no curto prazo, porém são muito perigosas, são ações que sofrem movimentos fortíssimos altamente especulativos, geralmente movido a eventos chamados “pump and dump” do inglês. São ações que vem sendo negociadas a centavos por meses ou anos e, de repente, um grupo grande de pessoas mal intencionadas combinam de começar a comprar forte uma ação, gerando um volume absurdo e fazendo o preço da ação subir muito. Com isso a ação vira alvo de outros traders e investidores e o preço continua a subir muito mais por alguns dias ou semanas. Porém depois de subir um percentual grande todo esse grupo vende rapidamente causando uma queda fortíssima nos preços, causando mega prejuízos para muitas pessoas mais descuidadas e principalmente sem stop, ou até com stop mau configurado (que falarei nas próximas páginas).

Um exemplo disso foi a MNDL3. A Mundial vinha por meses na casa dos R$ 0,23 e em questão de 3 meses chegou a valer quase R$ 8,00. O pior foi depois, em questão de 3 dias ela despencou até a faixa de R$ 1,00. Hoje ela está valendo na faixa de R$ 0,13. A chance de ficar rico com ações desse tipo é muito pequena e o risco de perder muito dinheiro é alta! Fazer alguma operação de curto prazo para pegar a onda pode até valer a pena, mas tem que ter muita cautela, só sendo recomendado para traders experientes.

Vejam o gráfico desta ação:

É muito mais seguro focar nas ações que estão fazendo tendências mais harmônicas e sem mostrar muita euforia nas altas. Candles diários com altas na casa 5% e às vezes até 10% gera gráficos com altas mais consistentes. Essas ações mico normalmente fazem muitos dias com altas superiores a 10% e às vezes até muito mais. Fiquem atentos e não se deixem levar pela ganância se não souber exatamente o que está fazendo pois essa brincadeira pode sair bem cara.

Na grande parte das vezes, o filtro de liquidez já eliminará essas ações baratas e micos, mas caso passe alguma, é bom ficar atento.

_

4) Ações novas

Estou chamando de ações novas aquelas que fizeram IPO há pouco tempo. Ações com menos de 7 meses não entrarão no ranking do FR pois não terão o valor da variação em percentual desse período ainda. Antigamente eu esperava ter no mínimo 6 meses de negociação para considerar operar. Desde 2019 eu tenho prestado maior atenção nas ações novas pois algumas já começam a fazer um movimento explosivo. Tenho considerado um mínimo de aproximadamente 45 dias do IPO para pensar em entradas. Nesses casos eu gero um FR proporcional à data do IPO para ver a força da ação relativo ao perído que ela tem de bolsa. Não vou detalhar esse cálculo proporcional pois fica um pouco mais complexo.

_

5) Ações caras

Se você não tem um capital muito grande e irá diversificar sua carteira, pode ser que algumas ações sejam caras demais para você comprar. Por exemplo: você tem um capital de R$ 15.000 e quer diversificar com pelo menos 3 ou 4 ações. Se você comprar uma ação que custa R$95, que custará R$ 9.500 por lote, ficará inviável essa diversificação.

Uma ação também pode ser considerada cara se pelo seu controle de risco, ao fazer as contas de quantos lotes você pode comprar daquela ação, resultar em 60 ações por exemplo. Como eu não gosto de comprar no mercado fracionário, não comprarei 100 ações dessa empresa pois estarei infringindo o controle de risco e arriscando mais do que devo por operação.

Outra caracterísitca de ações caras (maior que R$100) é que muitas vezes a liquidez é muito baixa. Olhando o volume diário pode até ter um volume razoável (maior que R$ 500 mil), porém como o preço é alto, a quantidade de negócios e ações negociadas podem ser baixos.

_

6) Desgosto por empresas ou setores

Você pode não gostar de algumas empresas ou setores em específico e decidir não operá-las por isso. Eu por exemplo não opero empresas de cigarro, como a Sousa Cruz (quando ela estava listada na bolsa), entre outros tipos. Apesar dessa ter um ótima tendência de alta em sua história, eu não opero.

_

7) Tendência de alta

O último filtro será verificar se cada ação está em tendência de alta. Conforme detalhado na seção anterior de Trend Following, esse tipo de estratégia precisa que a tendência da ação já esteja de alta, seja logo no início ou em qualquer ponto posterior pra cima.

O conteito de tendência de alta que uso é o clássico da Análise Técnica e Teoria de Dow, ou seja, topos e fundos ascendentes. E tendência de baixa é caracterizada por topos e fundos descendentes. Outro conceito importante é sobre as tendências primária, secundária e terciária (longo, médio e curto prazo). Caso os conceitos técnicos não estejam claros, sugiro fazer os cursos gratuitos disponibilizados no fim da página Introdução.

Vou mostrar de forma simplificada o que seria considerado tendência de alta. Apesar das regras serem claras, na prática há um certo grau de subjetividade pois além dos gráficos não serem perfeitinhos como nos livros, as definições de topos e fundos não são objetivas, ou seja, cada um pode enxergar em pontos diferentes (darei um exemplo mais abaixo).

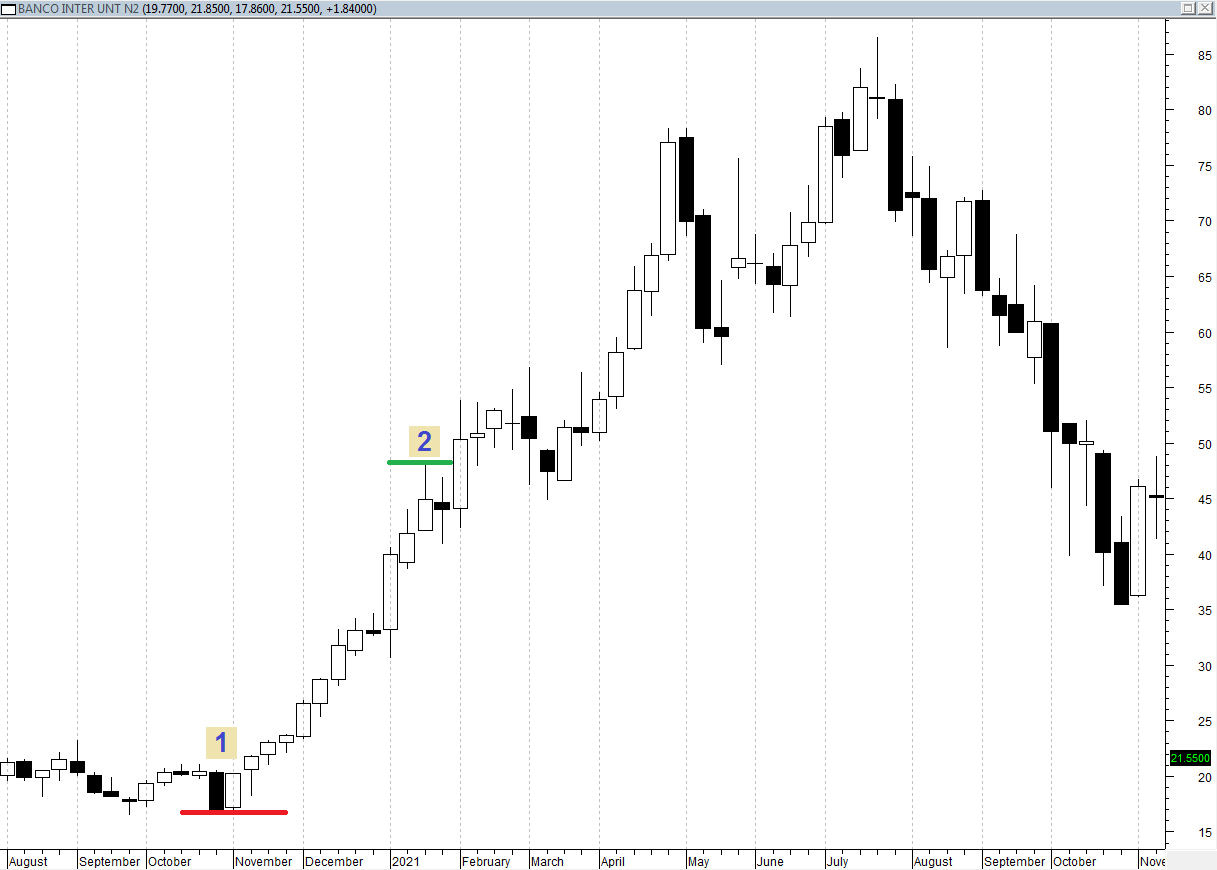

Começando no parte esquerda superior do gráfico diário no ponto “1”, os preços estão caindo em forma de ondas, onde as pernadas de baixa são menores que as de alta (correções ou pullbacks). Os topos e fundos são demarcados pelas letras “T” e “F”. Até o fundo do ponto “2”, o gráfico estava fazendo topos descendentes (o próximo mais baixo que o anterior) bem como fundos descendentes. Essa é a definição de tendência de baixa.

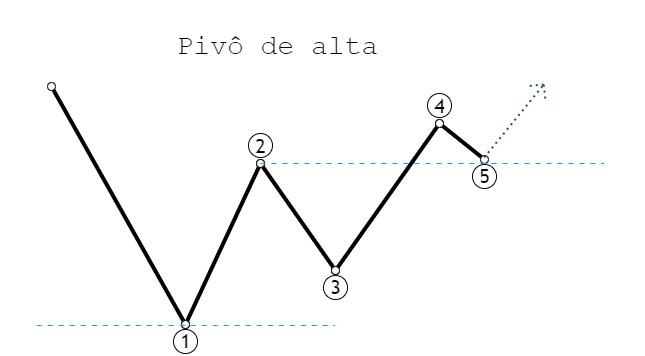

Qual seria o movimento mínimo para considerar um início de tendência de alta? Na minha concepção seria um pivot de alta no gráfico diário. O pivot de alta é o que acontece no ponto “3”. Após vir em tendência de baixa até o fundo do ponto “2”, os preços fazem um novo topo, inferior ao anterior 4 meses atrás, na sequência fazem um novo fundo, dessa vez superior ou ascendente ao fundo recente anterior. Esse é o alerta de uma possível formação de pivot de alta. Quando por fim os preços ultrapassam o topo anterior, demarcado pela linha horizontal verde, aí é formado o pivot de alta, que seria a primeira configuração de 1 topo ascendente e 1 fundo ascendente em uma tendência até então de baixa.

Porém para o meu gosto e na minha estratégia, eu não considero ainda a tendência de alta logo após formado um pivot de alta no gráfico diário. Como minhas operações são de position trade de longo prazo, que é majoritariamente analisado pelo gráfico semanal, o pivot de alta no gráfico diário é um movimento muito curto (apesar de válido tecnicamente e conceitualmente) para eu considerar uma reversão para tendência de alta. Muitas vezes esse padrão de pivot de alta será simplesmente uma correção mais forte da tendência de baixa, para na sequência continuar a queda. E é justamente o que ocorre após o ponto “3”. Os preços voltam a cair e rompem o fundo do ponto “2” e portanto voltando à tendência de baixa.

Um movimento que considero mais seguro para determinar uma tendência de alta seria 2 rompimentos de topos seguidos, ou seja, após ter formado um pivot de alta, fazer um novo fundo ascendente e na sequência romper o topo anterior. É o cenário que acontece após o fundo do ponto “4”, onde na sequência é feito um topo (a princípio uma correção da tendência de baixa), depois um fundo ascendente e então um topo ascendente formando um pivot de alta. Continuando forma-se um novo fundo novamente ascendente e por fim o preço rompe o topo anterior novamente no ponto “5”. Essa forma dá mais segurança em definir uma nova tendência de alta e pensar em fazer compras, diminuindo as chances de o movimento de alta ser somente uma correção da tendência de baixa.

Na figura simplificada de um gráfico abaixo, um pivô (ou pivot) de alta é formado após o rompimento do topo “2”, indicado pelo nível de preço da linha tracejada azul, que ocorreu entre o fundo “3” e o topo “4”.

Como mencionei acima, o conceito de topos e fundos é subjetivo, pois não existem regras totalmente claras e objetivas de movo que todas as pessoas enxerguem os mesmos pontos. Alguns podem estar olhando para o gráfico de forma mais macro, olhando mais “de cima”, dessa forma eliminando alguns movimentos curtos que consideram “desprezíveis”. Outros podem interpretar cada nova mínima mais baixa que do candle anterior como a formação de um topo, e o contrário para um fundo. Ou seja, um olhar mais detalhado, nas minúscias dos preços e candles.

O gráfico anterior seria um exemplo de um olhar mais macro. Agora vejam um exemplo de como poderia ser demarcados topos e fundos com um olhar mais micro:

Perceberam a diferença? E ambos estão corretos tecnicamente, pois o conceito de topos e fundos não especifica tipo de candle, amplitude de movimento ou outras regras para deixar mais objetivo. O que quis demonstrar com isso é que vários traders podem enxergar tendências de formas diferentes e não existe certo e errado, se todos estiverem seguindo premissas corretas. Então é nesse ponto que entra a subjetividade e a experiência e por isso é importante o estudo e análise prática de centenas de gráficos para ir formando um modelo individual de tendência que funcione para cada um, que dê segurança e assertividade.

Uma forma de melhorar e facilitar a análise é usar o gráfico semanal ao invés do diário. O gráfico semanal elimina muito ruído do gráfico diário, formando um gráfico muito mais “limpo” e agradável de se trabalhar para position trade. Dessa forma os topos e fundos ficam muito mais claros e, mesmo ainda havendo subjetividade, ela diminui absurdamente. Veja como ficaria o mesmo gráfico acima no timeframe semanal:

Muito menos topos e fundos são gerados, mesmo que fosse feita uma análise mais micro candle a candle. Nesse caso vemos claramente a tendência de baixa por todo período de queda demarcado pelas linhas vermelhas. A reversão para tendência de alta ocorre após um fundo ascendente e então um rompimento do ropo anterior ocorrido no ponto “1”. A partir daí a tendência é de alta e continua até o fim do gráfico, onde os preços continuam formando topos e fundos ascendentes.

Portanto a forma mais segura e conservadora que eu prefiro usar para definir um início de tendência de alta é a formação de um pivot de alta no gráfico semanal.

Por fim preciso comentar de um padrão comum ao analisar gráficos semanais buscando o início da tendência de alta. Se no gráfico diário é muito comum o preço se mover em ondas, tanto na alta quanto na baixa, deixando mais claro (apesar de subjetivo) os topos e fundos, no gráfico semanal por já reduzir ruídos e correções curtas, pode haver movimentos de muitos candles de alta ou baixa seguidos sem fazer pivots e correções. Veja um exemplo abaixo:

Na parte esquerda do gráfico vemos uma nítida tendência de alta clássica, formando topos e fundos ascendentes. Após o topo do ponto “1” ocorre uma queda íngrime de -58% até o fundo do ponto “2”, que rompeu 2 fundos anteriores mostrados pelas linhas horizontais. Essa queda de poucas semanas não fez nenhuma correção e, portanto, nenhum pivot de baixa para determinar a reversão de tendência para baixa. Portanto essa linha de queda destacada em vermelho foi uma tendência de baixa ou não?

Após o ponto “2” os preços começam a subir e praticamente só fazer candles de alta sem nenhuma correção até o ponto “3”, uma alta de 172%! Só então é formada uma correção e a continuação da alta rompendo o topo anterior no ponto “4” formando finalmente um pivot de alta. A tendência teria revertido para alta somente no ponto “4” após o pivot?

Obviamente a linha vermelha foi uma tendência de baixa, mesmo que curta porém de alta volatilidade, e a tendência foi revertida para alta bem antes do pivot de alta oficial.

Então outro ponto importante na análise de tendências e topos e fundos é ter bom senso, pois não é uma ciência exata. Nesses momentos vale a pena sempre dar uma olhada no gráfico diário para entender o que está acontecendo por trás do “resumo” do gráfico semanal. Uma opção nesse caso poderia ser considerar um topo no ponto “4”, um fundo no ponto “5” (apesar de não ser um fundo tecnicamente pelo semanal) e portanto um pivot de alta no ponto “6” ao romper o topo anterior, demarcada com a linha horizontal verde clara. Apesar de serem somente 2 candles, o movimento do fundo “2” ao possível topo “4” foi de 77%, ou seja, um movimento muito relevante. E o candle preto de queda seguinte, que não fez um fundo tecnicamente pois a mínima foi superior à mínima anterior, fez um movimento de baixa de 25%. Portanto o ponto “6” que está acima da metade da amplitude da queda em vermelho, é um forte candidato a um pivot de alta válido para este caso em específico.

Se olharmos no gráfico diário vemos que esse pivot de alta destacado em verde foi de grande relevância e amplitude:

Nesse outro exemplo a seguir, entre o fundo do ponto “1” até o ponto “2” houve 11 candles semanais com máximas ascendentes! Uma alta de 190%. De novo, obviamente a tendência já tinha virado para alta bem antes do ponto “2”.

Essa parte da Análise Técnica é mais uma arte do que ciência exata. E para ter o domínio e segurança é só com estudos, análises e prática.

_

Esses são os filtros que utilizo para fazer minha seleção. Não uso nenhum filtro por indicadores como Média Móvel, HiLo, Parabolic SAR, Estocástico, MACD ou qualquer outro. O FR é o maior filtro de todos para selecionar as melhores ações de cada momento relativo à minha estratégia.

Um último filtro que faço, especialmente quando há várias opções de compra, é a análise dos gráficos de cada ação selecionada onde eu busco padrões de tendência de alta que considero ideais. Essa análise é um pouco mais subjetiva e questão de gosto, porém na próxima página vou descrever com detalhes e com exemplos para facilitar o entendimento da minha preferência.

Clique aqui para continuar para o “Tendências de alta ideais”.

Abraços a todos,

Rodrigo Sibin Lichti

Parabéns pela iniciativa! muito bom os tópicos que você está abordando!

-Você poderia sugerir algum site que eu possa fazer esses “filtros” ? por exemplo, fazer um ranking das empresas com a maior liquidez e baixa baixa volatilidade…

muito obrigado desde já! ^^

Fala jaffry! Obrigado!

Eu faço essa análise pelo próprio Metastock, olhando individualmente cada gráfico de cada ação, aí coloco se OK ou não numa planilha. Aí cada semana que eu for checar as ações, eu olho as que estão no meu filtro. E isso eu revejo a cada 6 meses.

Abraços!

Rodrigo

muito bomm

Obrigado Caio!

Parabéns pelo conteúdo! Artigos com a qualidade muito boa, atualmente tenho uma carteira fundamentalista mas estou me identificando cada vez mais com a estratégia position.

Obrigado Anderson! Legal o interesse, qualquer dúvida estamos por aqui!

Abração!

Olá, Rodrigo!

Parabéns pelo setup e obrigado por compartilhá-lo! Surgiram algumas dúvidas relativas a esta primeira parte:

como define a liquidez minima p operar? um volume mínimo em R$? em número de negócios? o volume considerado é diário, semanal, mensal, trimestral…? Leva em conta o free float?

poderia compartilhar os ativos que estão atualmente em sua planilha? teria algum e-mail para contato?

abraço!

Fala Marcial, blz?

Obrigado!

Não tenho um número exato de volume, eu até aceito um número de negócios baixo no dia (uns 10) e um spread razoável em algumas ocasiões bem específicas. Normalmente um número de referência que uso, e foi o que usei em meus backtests, é um volume mínimo financeiro de R$ 100 mil por semana. Não levo em conta o free float.

Vou te mandar os ativos da minha planilha no seu e-mail.

Abraços!

Rodrigo

Entendi, Rodrigo!

Grato pelo pronto retorno. Aguardo a lista.

Abraço!

Qual o script que usa no MetaStock? Possuo o Amibroker e estou lutando – não sou da área – para gerar um código que gere essa planilha.

Até agora cheguei a isso:

rs = RelStrength( “^BVSP”);

Filter = True;

AddColumn(Close, “Fechamento”);

AddColumn(rs, “Relative Strength vs. Bovespa”);

Eu rodo no Metastock para gerar a relação de todas as ações e suas variações nos últimos 6 meses (26 semanas). Eu crio um Explorer com 4 dados:

Rendimento6meses = ((C / Ref(C, -26))-1)*100

Volatilidade = Mov(ATR(1),20,S)/Mov(C,20,S)*100

Preço = C

Volume = Mov(V*C,10,S)

O relatório gerado eu importo no Excel e lá que calculo o FR, conforme exemplo que coloquei nessa página.

Rodrigo, não entendo muito a respeito, não quero tirar o teu tempo. Tu conhece, no amibroker, o script que seja similar a esse postado do metastock?

Oi Iago, desculpa mas nunca mexi com Amibroker. Mas para facilitar num primeiro momento, você pode usar a planilha com todas ações e o FR já calculado que eu publico todo final de mês. Hoje mesmo já coloquei a planilha atualizada.

Prosseguindo, cheguei a esta fórmula para o amibroker. Por cima, vislumbra alguma incorreção do método utilizado?

BOVESPA = Foreign( “^BVSP”, “Close”);

RelativeROC26 = ROC(C, 26) / ROC(BOVESPA, 26);

AveVolume = MA( V, 1 ); // replace 10 with whatever average period you need

// explore your results //

Filter = 1;

AddTextColumn(FullName(), “Name”);

AddColumn( C, “Close”, 1.2 );

AddColumn( AveVolume, “1 week Ave Volume”, 1.0 );

AddColumn( ROC( C, 26 ), “26 week % Change”, 1.2 ); // if WEEKLY setting in AA, 26 week ROC

AddColumn( RelativeROC26, “Relative ROC(26)”, 1.2 );

Parece que está correto, para pegar a variação das últimas 26 semanas e jogar no Excel para calcular o FR de cada uma. Somente o cálculo do RelativeROC26 que compara com a variação IBOV que eu não utilizo no FR.

“Somente o cálculo do RelativeROC26 que compara com a variação IBOV que eu não utilizo no FR”. E como se faz então? A força relativa não é a comparação em relação a um índice? Gostaria de alcançar uma forma equivalente ao que você utiliza. Onde erro?

Não, o FR é a comparação de uma ação com todas as outras, e não com o índice. Mas você fez correto, a coluna “26 week % Change” já está calculando o percentual de variação de cada ação, aí é jogar numa planilha e fazer o cálculo do FR por lá, como mostro na seção do FR dessa página.

No Excel eu utilizo a seguinte fórmula para gerar o FR. No exemplo abaixo, a coluna onde está a variação % é a “D”. Para calcular a FR da linha 2, faço da seguinte forma:

=(CONT.NÚM($D$2:$D$400)-ORDEM(D2;$D$2:$D$400))/CONT.NÚM($D$2:$D$400)*100

Aí é só copiar e colar em todas as linhas para gerar de todas. Tem uma planilha de exemplo aqui nesse página também. Tudo que você precisa do Amibroker é o nome da ação e a variação em percentual de 26 semanas dela, o Excel que fará a comparação entre todas as outras.

Rodrigo, muito bom seus estudos, gosto do embasamento que você utiliza com diferentes backtests. Em relação ao força relativa, você chegou a testar o mesmo com períodos menores?

Fala David!

Sim, testei o FR com períodos de 1 a 12 meses e o melhor foi o de 6 meses mesmo!

Abraços!

Olá Rodrigo, uma duvida em relação ao filtro de liquidez: Qual a periodicidade da media movel que eu devo plotar no indicador de volume financeiro do Profit para ter a media de volume correta de acordo com o seu system? seria também calculada com a janela de 6 meses de variação? ou seja 180 dias no grafico diario? ou uma media de 21 dias seria o suficiente para usar como parametro de liquidez? Obrigado!

Opa beleza! Cara, não tem muita regra para isso, pode ser no gráfico diário e colocar uma média de 21 dias por ex. Se quiser um período maior pode ser 40 ou 60, mas não tem regra. O importante é ver o volume dos últimos dias também para ter noção como está indo.

Abraços!

Legal!Muito obrigado!

Rodrigo, boa tarde! Blz? Cara, achei muito legal a sua forma de operar! Nunca pensei no FR como seleção de ativos. Será que vc poderia disponibilizar as planilhas (algumas… rs…) dos semestres anteriores para eu fazer um estudo?

Fala Glauco! Blz

Cara, posso te falar que a seleção de ações pelo FR é um divisor de águas nas estratégias de trading, seja para longo ou até curto prazo. É fantástico o resultado que ele ajuda a gente a ter.

Tem todo histórico da planilha desde muitos anos atrás aqui no blog, acesse por esse link para facilitar:

https://traderrodrigo.com.br/category/materiais/

Abraços e bons estudos!

Valeu pelo feedback, Rodrigo!!! Grande abraço…

Olá Rodrigo conheci seu blog hoje e estou achando sensacional descobrir alguém que opera essa estratégia há tanto tempo! Conheci ela por outro blog e estou usando em conta real faz um mês e meio, e até agora com ótimos resultados, mas ainda com medo de aumentar a mão. Vou ler seus posts pra conhecer todo o histórico, mas queria saber se faz algum tipo de análise gráfica, por ex subiu muito em uma/duas semanas e depois consolidou, ou se usa alguma metrica de fundamentos

Oi Viviane, bem vinda!

Se não se importa em falar, qual outro blog?

Isso, leia todo conteúdo bem como alguns artigos interessantes e vamos trocando idéias e experiências. Se quiser entrar no grupo de whats me avisa também.

Olha, da minha parte por estar seguindo essa linha de estratégia há bastante tempo eu já tenho confiança e aloco 97% do meu patrimônio em ações (não é recomendação para os demais!). Já sei o que esperar, os pontos positivos e negativos. Mas no começo tem que ser mais conservador mesmo e ir ganhando confiança com o tempo.

Não uso absolutamente nenhuma métrica de fundamentos. Não sei se já leu na seção de entradas mas basicamente compro em rompimentos ou correções no gráfico semanal, e também tenho uma variação pelo gráfico diário. A análise gráfica que faço é simples, basicamente ver se a ação está em tendência de alta, de preferência as mais fogueteiras e com correções mais comportadas, ou seja, os gráficos mais “bonitos”. Eu narro um pouco mais desses detalhes nos meus vídeos da atualização semanal. Aí espero uma correção para pode comprar com mais segurança.

Abraços e bons estudos!

Olá Rodrigo, foi no https://quantinvesting.com.br/ É um pouco diferente da sua porque segue mais a linha de carteira mensal de corretora, sem ter um stop, mas o sentido de aproveitar o momento é o mesmo. Achei bem mais legal chamar de carteira fogueteira que momentum hahaha

Li um pouco mais e a base que vc tem usando essa carteira com algumas variações ao longo dos anos dá muita confiança, já dá uma ideia dos melhores e piores momentos. Gostaria muito de participar do grupo sim, como faço? Obrigada!

Sim, esse lance das fogueteiras é muito bacana! Gosto demais!

Sim, o tempo de uso da estratégia me dá bastante confiança mesmo.

Te mandei um e-mail com o link para entrar no grupo.

Olá Rodrigo. Achei sensacional o FR. A idéia faz total sentido, com resultado muito bom. O seu material do Blog é muito bom também. Gostaria de participar do grupo de Whatsapp se possível. Abraços, Marcelo

Fala Marcelo, sim, sensacional mesmo! Muito obrigado.

Te mandei um email com o link.

Abraços

Também gostaria de participar do grupo de WhatsApp, se possível.

mikhaeladrian42@gmail.com

Olá Rodrigo. Excelente a idéia do FR. O seu Blog é muito bom também, parabéns.

Se possível gostaria de participar do grupo de Whatsapp

Abraço, Marcelo

Olá Rodrigo comecei na bolsa há cerca de um ano. Estou estudando suas estratégias e vídeos e desde já parabéns por disponibilizar tanto conteúdo de qualidade. Gostei muito da maneira de selecionar ativos pelo FR. Show mesmo! Baixei e estudei as planilhas disponibilizadas mas tive dificuldade devido ao Google nem sempre atualizar o preço de cotação dos ativos. Como não utilizo o Excel, formulei uma planilha pessoal seguindo suas instruções e a fórmula que você ensinou aqui no post, usando os dados da grade de cotações do Profit.

Vou disponibilizar o link para a planilha aqui, caso possa ser útil aos amigos.

Seria um prazer também entrar no grupo do WhatsApp. Abraços!

Planilha: https://is.gd/calcularFR

Fala Max! Bem vindo ao mercado e ao site! Que bom que está gostando e obrigado pelos elogios.

Sim, o Google Planilhas tem problemas de cotação que sempre dá erros em uma parte. Mas ele é uma boa opção para quem não usa Excel.

Te mandei um e-mail com o link do grupo. Vamos conversando.

Abraços!

Olá Rodrigo, parabéns pelo site! Fantástico seu sistema e sua didática. Você tem um email para poder fazer algumas perguntas? Grande abraço

Opa muito obrigado! Que bom que gostou. Te mandei um email, abraços!

Rodrigo, mais uma vez, parabéns pelo trabalho, estou aprendendo bastante e está sendo muito útil na montagem da minha estratégia.

Queria saber mais de você sobre o calculo da FR, especificamente por que você está dando mais peso para as variações mais antigas.

Intuitivamente, minha primeira opção seria inverter a ordem dos pesos, e utilizar maior peso para a variação de 1 mês, porque me parece que isso daria maior destaque para as ações “fogueteiras”.

Fiz o seguinte exercício, criei 4 ativos imaginários e atribui as cotações mensais seguindo 4 comportamentos: InversãoSubindoForte(1,00;1,05;1,00;0,95;1,00;1,14); InversãoCaindoForte(1,14;1,09;1,14;1,20;1,14;0,92); CrescimentoSuave(1,00;1,02;1,05;1,09;1,15;1,22); QuedaSuave(1,22;1,19;1,16;1,11;1,05;0,99).

Se você calcular o FR, os resultados serão, respectivamente: (0,14;-0,19;0,16;-0,14). O maior FR seria p/ CrescimentoSuave.

Se você inverter os pesos no cálculo do FR, os resultados seriam (0,15;-0,19;0,13;-0,12). O maior FR seria p/ InversãoSubindoForte.

Queria saber se você já pensou ou fez testes sobre isso, se dando maior peso para a variação de 1 mês não poderia revelar mais cedo (atingir mais rápido FR>90) as ações fogueteiras.

Quando tiver um tempinho vou pegar sua base de dados de FR e testar essa hipótese.

Abraço, Sola.

Aliás, fiz uns testes aqui com as suas últimas tabelas de FR. Não são muitas as alterações na faixa FR>90, mas algumas acho que são interessantes, como a saída da GETT11 e as entradas de MGLU3 e SMFT3 para as próximas semanas, que eu achei que vão na direção geral da sua estratégia.

Abaixo listei algumas das alterações que a mudança do peso causaria nas tabelas que você postou:

FR 2023-01-27:

FESA4[92=>89]

CMIG3[91=>85]

GETT11[91=>79]

DMMO3[91=>81]

CXSE3[89=>90]

BOAS3[86=>93]

DESK3[80=>91]

SMFT3[79=>91]

MGLU3[78=>93]

FR 2022-12-30:

INEP3[91=>81]

CSMG3[90=>89]

GFSA3[89=>98]

BKBR3[87=>91]

CRPG5[86=>91]

FR 2022-12-02:

VITT3[93=>88]

ORVR3[92=>86]

GMAT3[92=>82]

ROMI3[91=>84]

TUPY3[90=>89]

CMIN3[88=>94]

CPLE6[87=>91]

CPLE11[86=>90]

CSNA3[82=>91]

FHER3[77=>90]

FR 2022-10-28

MDIA3[93=>88]

RNEW4[92=>83]

CYRE3[91=>89]

CAMB3[89=>91]

JSLG3[88=>92]

FR 2022-10-01

RNEW4[95=>90]

ABCB4[90=>89]

ANIM3[89=>92]

ORVR3[89=>91]

FR 2022-09-03

BLAU3[92=>90]

FESA4[92=>89]

CMIG3[91=>85]

GETT11[91=>79]

DMMO3[91=>81]

CXSE3[89=>90]

BOAS3[86=>93]

DESK3[80=>91]

SMFT3[79=>91]

MGLU3[78=>93]

É, algumas cairiam no ranking pois deram uma mega subida de 1-2 semanas e depois despencaram. Porém mesmo com a queda ainda estão em variação positiva. Essas eu filtro pelo gráfico mesmo.

Fala Sola!

Muito pertinente seu comentário, e poderia fazer sentido essa lógica sim. Na dúvida só testando! Antigamente eu usava FR simples de 6 meses, ou seja, pegava a variação simples de 6 meses de todas as ações e gerava o ranking. Na última versão do meu setup eu testei diversos tipos de cálculo para FR, principalmente os ponderados com diferentes formas de pesos, e o que foi melhor foi esse com a raiz quadrada em cada mês para a multiplicação. De forma que os períodos maiores terão mais pesos, porém proporcionalmente não tanto se fosse peso simples de 5 a 1. Usando a raiz o maior tem mais peso porém os menores são mais relevantes assim.

Talvez seja mais importante o peso nos períodos de cálculo maiores pois mostra a estabilidade da tendência. Dando mais peso nos períodos menores poderia privilegiar ações que dão algum estouro de curto prazo mas não dão continuidade. Teria que estudar a fundo ambos para ver onde tem a diferença, mas olhando os resultados, os pesos maiores são melhores pro resultado final.

Nesse post eu detalho os backtests da minha última versão, você pode procurar na seção “Resultados detalhados – Rompimento Semanal” seguido de “FR – tipo e período”:

Abraços!

Rodrigo, não tinha acompanhado essa sua sequência de simulações. Impressionante a robustez dos seus resultados. Por exemplo, a seleção do FR77 como linha de corte para a troca de ações. Quando os valores decaem de maneira simétrica em torno de um parâmetro, como nesse caso, passa-se bastante confiança tanto em relação ao resultado como em relação à preparação da simulação em si. Parabéns! Diante dos resultados, a questão dos pesos das variações mensais é totalmente marginal.

Eu tenho uma lista de 237 ações que acompanho por uma abordagem fundamentalista, todas que fazem parte dos diversos índices da B3. Também excluo da minha lista as empresas que negociam abaixo de R$200k/dia. Eu apliquei o FR à minha lista usando 1-3-6 meses, porque fiz pelo Profit, mas mantendo os mesmos pesos que você aplica a esses meses. Obviamente, tive menos ativos na faixa FR>90, mas os resultados são bem parecidos, só 3 dos 24 ativos da minha seleção não estão na sua, mas todos com FR>85.

É, como testador há bastante tempo, tomo certos cuidados na seleção de resultados, como não escolher o melhor, mas sim onde há mais estabilidade de parâmetros, evitando outliers.

É, a seleção de ações pelo FR é onde a mágica acontece! Pra mim é o maior diferencial da estratégia.

Rodrigo, tudo bem? Minha dúvidas estão mais relacionadas ao FR. Organizei umas 5 perguntas, mas perdi o arquivo e só lembro de duas lol

1 – Você já considerou ponderar o FR por alguma medida de risco do ativo (ie volatilidade)?

2 – Você já testou fazer os retornos semanais ao invés de mensais? Fez alguma diferença?

Abs

Daniel

Fala Daniel, foi mal a demora, essa semana foi corrida.

Já lembrou das outras 3?

1) Já até pensei, mas nunca testei nada efetivo. Até pq eu quero pegar as fogueteiras, não quero pegar as com tendência bonita de alta porém com baixa vol, tipo da “Magic formula”, que sobem devagar e sempre. Prefiro aceitar mais vol e até umas correções mas pegar movimentos mais fortes e consequentemente lucros maiores.

2) Como assim semanais? Você diz de poucas semanas, 1 a 3? Ou pegar o retorno de 5 meses, porém dividir em semana a semana (vai dar umas 22), e fazer a média de tudo isso? Não fiz nenhuma dessas não..

Tranquilo, eu que apanhei do sistema… achava que publicava na hora. Ainda não lembrei ahaha

2 – Semanais: você pega as variações de 5 meses. Já tentou pegar, nesse mesmo período de tempo, as variações semanais? Ou seja, a semana mais longínqua você vai multiplicar a variação por raiz de 22, a próxima por 21… No fim terá 21 (ou 22) variações semanais versus 5 mensais hoje.

A primeira vez que vc envia um comentário eu preciso aprovar, as demais já publica na hora.

Não, nunca tentei dessa forma não, mas aumenta bastante o cálculo né, não sei se vale a pena. No fim as variações do FR não surtem grandes benefícios…

Rodrigo, uma pergunta e um pedido:

1 – Eu uso o RTD do profit pra baixar os dados de fechamento dos ativos, mas quando esqueço de faze-lo, é um perrengue fazer no site da B3. Você tem algum caminho pra sugerir?

2 – Gostaria de entrar no grupo do whatsapp, posso? abs

Cara, baixar dados de todas as ações é sempre um problema. Eu uso o Metastock, mas é meio caro, e não valeria a pena provavelmente só para isso. Você pode usar o Google Finance ou Microsoft Office para baixar dados antigos. Tem também o Yahoo Finance que vc pode inclusive fazer programas em python por ex para baixar. Afinal baixar diariamente de 400 ações manualmente não rola né.

Te mandei o link do grupo aí, abraços!

Achei no site da BMF uma maneira de baixar. É muito tortuoso, deve ser pra fazer as pessoas comprarem os pacotes de dados dos vendors.

Recebi o link e já pedi pra entrar, obrigado.