Arquivo

Refiz alguns testes dos setups v7

Acabei detectando 2 situações nos testes e por isso (sou meio sistemático) resolvi refazer os testes. Não começando do zero, mas partindo dos parâmetros já definidos anteriormente, e aí retestei todos parâmetros.

Uma situação foi que detectei que na base histórica que inclui ações delistadas, o meu provedor de dados mantém o histórico completo de ações que mudaram de código, portanto dessa data de mudança para trás ficaram duas ações com o mesmo histórico, e notei que houveram alguns trades iguais nos testes, o que distorce um pouco a realidade. Por exemplo: YDUQ3 e ESTC3, AMER3 e BTOW3, GPCP3 e DEXP3, etc. Então excluí várias ações duplicadas, deixando somente as mais novas e completas.

Outra situação foi somente no setup Rompimento Diário, onde não estava filtrando com precisão as ações que estavam sem correção no gráfico semanal.

Não mudou muita coisa nos parâmetros definidos anteriormente.

No setup Rompimento Semanal teve leves ajustes nos parâmetros de trocas de ações.

No setup Rompimento Diário teve ajustes no filtro do indicador e do tamanho da correção.

No setup Correção Semanal teve ajustes nos parâmetros do tamanho da correção.

O conteúdo foi atualizado na mesma página anterior dos testes do setup v7, juntamente com os dados dos resultados e gráficos.

Abraços e boas tendências!

Rodrigo

Alteração dos setups de Position Trade de Trend Following – versão 7.0

Fala pessoal! Chegou mais uma alteração aí! Será que vem mudanças grandes nos setups??

Esse foi mais um ano que resolvi fazer novos testes para meu setups por basicamente dois motivos: primeiro porque os últimos anos foram bem ruins e com um drawdown alto; segundo porque tinha várias novas idéias para testar (obrigado a todos do grupo que colaboraram).

As mudanças nesses testes foram:

- Base de dados de 2002 a início de 2024, totalizando 22 anos de base de dados.

- Todas ações delistadas de todo esse período foram incluídas.

- Risco por operação e total ajustáveis, reduzindo baseado nas últimas N operações ou semanas, para diminuir o risco em fases ruins do mercado quando tem vários prejuízos próximos.

- Filtro geral por indicadores econômicos, para determinar quando operar e quando não operar nas ações.

- Filtro geral por indicadores breadth, para determinar quando operar e quando não operar nas ações.

- Filtro de ações por indicadores fundamentalistas (sim, finalmente testei isso!).

- Hedge da carteira vendendo IBOV proporcional ao capital alocado quando o índice estiver em tendência de baixa.

- Stop total da carteira de acordo com o VIX americano (índice do medo).

- Remuneração da SELIC sobre o capital parado, simulando a realidade onde aplicamos o dinheiro em renda fixa quando fica disponível na conta da corretora.

- Novos tipos de FR que medem qualidade da tendência (Efficicency Ratio, Price Density, Continuous Momentum, Moving Average Difference).

- Novos tipos de trocas de ações caso haja uma ação com FR forte dando oportunidade e uma com FR fraco na carteira (troca de ação comprada recentemente e troca de uma ação caso a nova tenha um FR bem alto).

- Percentual máximo de lucro para troca de ações por FR.

- Stop inicial por indicadores (mínimas e HiLo) ao invés de abaixo do fundo.

- Drawdown mais realista, sendo calculado semana a semana, e não somente quando a posição era encerrada como no teste anterior.

- Cálculo e análise do drawdown médio do teste, como uma métrica geral de quanto o capital fica reduzido.

- Gráfico da curva de capital e do drawdown para análise visual.

Foram mais de 30.000 testes com diversos parâmetros e combinações entre os setups Rompimento Semanal, Rompimento Diário e Correção Semanal.

Os parâmetros escolhidos foram baseados nas seguintes métricas dos resultados:

- Lucro total

- Máximo Drawdown (ou Rebaixamento de capital) em percentual

- Recovery Factor (relação entre lucro e drawdown)

- Profit Factor (ou Fator de Lucro)

- Taxa de acerto

- Quantidade de trades

- Drawdown médio

Todos os testes foram realizados com os seguintes parâmetros de capital e risco:

- Capital inicial = R$ 100.000,00

- Risco por operação = 1%

- Período: janeiro/2002 à janeiro/2024

Para várias considerações e conclusões sobre os testes e a metodologia, bem como detalhes sobre cada parâmetro, acesse o post do teste anterior. Nesse post pretendo ser mais direto ao ponto, destacando mais somente as novidades.

_

Novidades

_

Filtro geral por indicadores econômicos

O intuito desse filtro é determinar se por algum(s) indicador econômico seria mais interessante ficar de fora do mercado de ações para minimizar drawdowns e evitar períodos conturbados de prejuízos.

Fiz um curso de economia e aí peguei uma lista de quase 50 indicadores para testar:

- SELIC

- IPCA

- PIB

- PNAD (desemprego)

- Produção Industrial – Indústria Geral

- Produção Industrial – Bens de Capital

- Produção Industrial – Bens de Consumo

- Produção Industrial – Bens de Consumo Duráveis

- Produção Industrial – Bens de Consumo Não Duráveis

- IMA (Índice de Mercado de títulos públicos)

- IPP – Indústria Geral (Índice de Preços ao Produtor)

- IPP – Indústria Extrativa

- IPP – Bens de Capital

- IPP – Bens de Consumo

- IPP – Bens de Consumo Duráveis

- IPP – Bens de Consumo Não Duráveis

- IPP – Bens Intermediários

- Índice Commodities

- Índice Commodities Agropecuária

- Índice Commodities Metal

- Índice Commodities Energia

- Índice Commodities USD

- Índice Commodities Agropecuária USD

- Índice Commodities Metal USD

- Índice Commodities Energia USD

- IPA-DI (Índice de preços ao produtor amplo)

- IPA-10

- BDI (Baltic Dry Index – custos de frete)

- Vendas Varejo

- Vendas Veículos

- Vendas Caminhões

- Construção Civil – FBCF

- Construção Civil – PIB

- Construção Civil – PIB real encadeado

- ICC (Índice de confiança do consumidor)

- ICEI atual (Índice de confiança do empresário industrial)

- ICEI geral

- ICEI expectativa

- IE-S (Índice de Expectativas de Serviços)

- Expectativas do empresário do comércio

- Expectativa IPCA

- M0 – reservas bancárias

- M1

- M1 – depósitos à vista

- M2 – depósitos em poupança

- IBC-Br (Índice real de atividade econômica do Banco Central)

Deu bastante trabalho para achar fontes de dados históricos de cada um desses indicadores e importar no meu banco de dados, e esse foi um dos fatores da demora.

Os dados foram avaliados pelos seguintes critérios (os pertinentes para cada indicador):

- Subindo

- Caindo

- Subindo/Estável

- Caindo/Estável

- Média móvel subindo

- Média móvel caindo

- Acima da Média móvel

- Abaixo da Média móvel

Quando o filtro dá negativo, ou seja, ficar de fora do mercado, também testei a opção de encerrar ou não as posições compradas da carteira.

_

Filtro geral por indicadores breadth

Indicadores breadth são métricas contabilizadas a partir de todas as ações do mercado, ou de uma parte dele (baseado em um índice, volume mínimo, etc). É um índice de sentimento do mercado geral, olhando para dezenas ou centenas de ações ao invés de olhar para um índice, uma vez que o índice é uma conta ponderada da variação de algumas dezenas de ações.

Tem a mesma lógica que os indicadores econômicos, ou seja, indicar para ficar fora ou não do mercado de ações.

Tem muita variedade de indicadores porém com poucas fontes de informação base, portanto me concentrei nas principais:

Os indicadores testados foram:

- AD linha

- AD linha normalizado

- AD linha Bolton

- AD linha ajustado total

- AD linha 1%

- McClellan Summation Index

- New Highs New Lows

- New Highs New Lows linha

- New Highs New Lows linha normalizado

- % de ações acima da MM

Não vou entrar em detalhes de cada um, para isso eu recomendo ler um livro a respeito. Inclusive recomendo um sobre o tema, que eu li para pegar as idéias para os testes, e que está na seção de livros do blog.

Mas dando um rápido resumo de cada tipo de indicador:

- AD é a sigla para Avanços e Declínios, onde cada ação que fechou em alta em um dia conta como um avanço, e cada ação que fechou em baixa conta como um declínio, e aí soma-se todos os avanços e declínios para obter um saldo.

- New Highs New Lows faz uma conta semelhante ao AD, porém as métricas são ações fazendo novas máximas de 52 semanas (1 ano) e fazendo novas mínimas.

- Percentual de ações acima da MM mede quantas ações estão acima da sua média móvel de x períodos e divide pelo total de ações.

As diferentes variações que testei acima mudam a forma de fazer a conta, porém usam basicamente os mesmos dados.

Eu fiz testes selecionando ações por volume médio diário acima de R$ 1 milhão, 5 milhões e 10 milhões. Também testei nos timeframes semanal e diário.

Os dados foram avaliados pelos seguintes critérios (os pertinentes para cada indicador):

- Maior que X

- Menor que X

- Subindo

- Média móvel X subindo

- Acima da Média móvel X

- Donchian superior X rompido

Quando o filtro dá negativo, ou seja, ficar de fora do mercado, também testei a opção de encerrar ou não as posições compradas da carteira.

_

Filtro por indicadores fundamentalistas

Despois de quase 2 décadas de mercado sempre pensando se análise fundamentalista poderia agregar no trading selecionando melhores empresas, finalmente tive coragem e aproveitei os outros tipos de testes amplos e resolvi incluir esse também!

Baixei dados históricos fundamentalistas das centenas de ações que tem nos testes e coloquei no banco de dados.

Os dados testados foram:

- Receita Líquida

- Lucro Líquido

- EBITDA

- LPA

- VPA

- Margem Líquida

- Margem EBITDA

- P/L

- P/VPA

- PSR

- Patrimônio Líquido

- EV

- Dívida Bruta

- Dívida Líquida

- Dívida Líquida/EBITDA

- ROE

- ROIC

- ROA

Nas periodicidades:

- Trimestral

- Anual

- Anualizado

Com os seguintes critérios:

- Maior que 0

- Menor que 0

- Maior que X

- Menor que X

- Maior que anterior

- Maior que ano anterior

- Menor que anterior

- Menor que ano anterior

_

Hedge da carteira vendendo IBOV

Teste de hedge da carteira vendendo IBOV proporcional ao capital alocado quando o índice estiver em tendência de baixa.

Como obter o índice futuro histórico é complicado, bem a questão de indicadores longos sobre o gráfico diário dele devido às trocas de contrato, eu testei com o IBOV, timeframes diário e semanal.

As tendência de baixa eu testei com:

- Média móvel

- Média móvel exponencial

- Cruzamento de médias móveis

- Cruzamento de médias móveis exponenciais

_

Stop total da carteira pelo VIX

A idéia foi stopar geral todas as ações da carteira de acordo com algum indicador ou fator importante. O VIX (americano) sendo um indicador de medo me pareceu interessante. Eu preferiria usar um indicador desse do Brasil, porém como não tem, e o mercado americano tem forte influencia aqui, testei esse mesmo.

Basicamente se o VIX ultrapassasse para cima determinado valor, eu vendo todas as ações da carteira, e só posso voltar às compras quando ultrapassar o valor novamente para baixo.

_

Resultados finais

_

Na tabela seguinte encontram-se os resultados finais de cada setup:

|

Setup

|

Lucro

|

P.F.

|

Trades

|

T.A.

|

DD

|

CAGR

|

|

Rompimento Semanal

|

139,5

|

5,28

|

453

|

51%

|

16,7%

|

38,8%

|

|

Rompimento Diário

|

41,0

|

5,06

|

258

|

37%

|

16,4%

|

31,4%

|

|

Correção Semanal

|

12,1

|

4,58

|

215

|

45%

|

17,4%

|

24,3%

|

Legenda:

Lucro = Lucro em milhões de reais

P.F. = Profit Factor

T.A. = Taxa de Acerto

DD = Drawdown máximo

CAGR = Compound Annual Growth Rate (lucro anual médio)

Observações:

No setup de Rompimento Diário as entradas foram testadas somente quando não há uma correção no gráfico semanal, ou seja, entradas que ocorreriam no Rompimento Semanal não ocorreriam nesse, portanto é normal que haja menos trades e que o lucro seja menor. A taxa de acerto é bem menor do que pelo semanal, portanto o semanal continua sendo o mais interessante e mais focado para uso.

No setup de Correção Semanal por ser mais difícil acertar um bom ponto de entrada numa queda o que tende a diminuir bem a taxa de acerto, bem como não ser meu setup principal, eu priorizei um setup com menos trades e mais assertividade. Também coloquei um mínimo de correção para tentar excluir as entradas que faria pelo setup de rompimento. Ou seja, é um setup que não pretendo usar tão frequentemente, mas para usar às vezes em ações fortes com correções um pouco maiores.

_

Rompimento Semanal

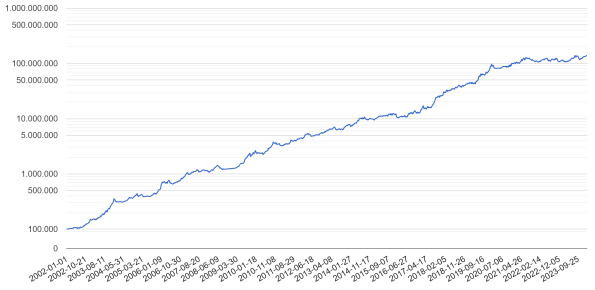

Curva de capital (R$):

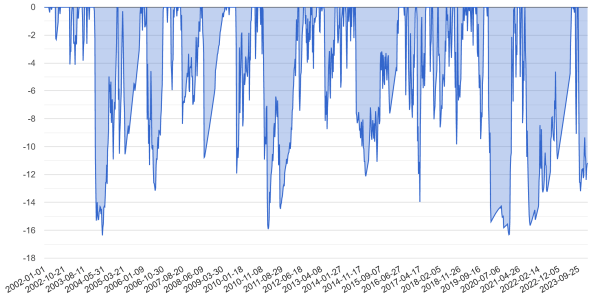

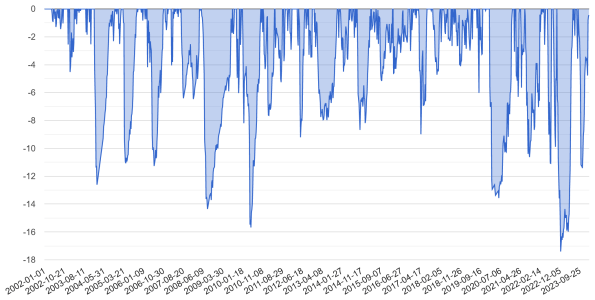

Drawdown (%):

Rentabilidade anual:

|

Ano

|

Rent.

|

|

2002

|

47,28%

|

|

2003

|

122,66%

|

|

2004

|

34,09%

|

|

2005

|

22,04%

|

|

2006

|

65,95%

|

|

2007

|

25,30%

|

|

2008

|

12,88%

|

|

2009

|

90,58%

|

|

2010

|

44,98%

|

|

2011

|

28,55%

|

|

2012

|

28,73%

|

|

2013

|

37,51%

|

|

2014

|

25,00%

|

|

2015

|

22,32%

|

|

2016

|

6,50%

|

|

2017

|

105,94%

|

|

2018

|

61,11%

|

|

2019

|

103,31%

|

|

2020

|

14,43%

|

|

2021

|

10,85%

|

|

2022

|

0,79%

|

|

2023

|

20,18%

|

|

2024

|

4,40%

|

_

Rompimento Diário

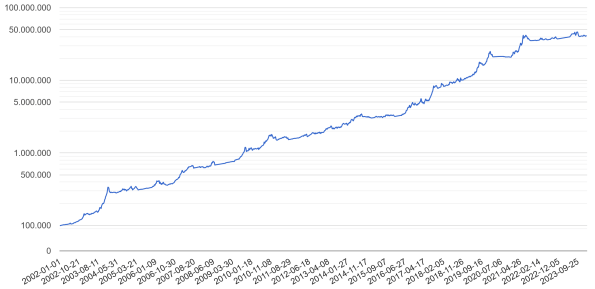

Curva de capital (R$):

Drawdown (%):

Rentabilidade anual:

|

Ano

|

Rent.

|

|

2002

|

39,94%

|

|

2003

|

118,70%

|

|

2004

|

13,20%

|

|

2005

|

3,80%

|

|

2006

|

28,36%

|

|

2007

|

38,44%

|

|

2008

|

15,44%

|

|

2009

|

55,58%

|

|

2010

|

41,22%

|

|

2011

|

-0,36%

|

|

2012

|

18,55%

|

|

2013

|

31,73%

|

|

2014

|

23,01%

|

|

2015

|

7,49%

|

|

2016

|

39,88%

|

|

2017

|

76,98%

|

|

2018

|

27,94%

|

|

2019

|

122,97%

|

|

2020

|

-5,12%

|

|

2021

|

58,97%

|

|

2022

|

6,61%

|

|

2023

|

10,92%

|

|

2024

|

-2,07%

|

_

Correção Semanal

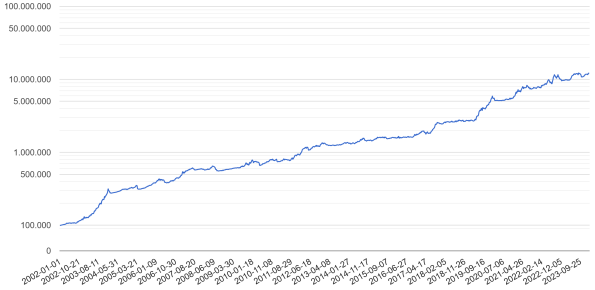

Curva de capital (R$):

Drawdown (%):

Rentabilidade anual:

|

Ano

|

Rent.

|

|

2002

|

26,40%

|

|

2003

|

129,18%

|

|

2004

|

14,60%

|

|

2005

|

14,85%

|

|

2006

|

20,41%

|

|

2007

|

27,39%

|

|

2008

|

0,35%

|

|

2009

|

27,16%

|

|

2010

|

4,78%

|

|

2011

|

19,17%

|

|

2012

|

40,81%

|

|

2013

|

4,25%

|

|

2014

|

7,09%

|

|

2015

|

9,64%

|

|

2016

|

12,24%

|

|

2017

|

36,30%

|

|

2018

|

11,47%

|

|

2019

|

93,09%

|

|

2020

|

12,22%

|

|

2021

|

33,65%

|

|

2022

|

22,54%

|

|

2023

|

21,16%

|

|

2024

|

3,28%

|

_

Setups v7

_

Abaixo descrevo os parâmetros definido em cada setup:

_

Rompimento Semanal

Segue as regras do setup Rompimento Semanal:

- Período do FR = 7 meses

- Tipo do FR = FR Ponderado de 7 meses com peso maior nos mais antigos

- Filtro do FR = maior ou igual a 91

- Trocar ações da carteira caso esteja com FR baixo = sim

- FR da ação da carteira para trocar = menor que 66

- FR da ação da carteira para trocar por ações mais fortes (FR maior ou igual que 98) = menor que 79

- Risco por operação = 1%

- Risco total da carteira = 6% a 6,5%

- Tamanho máximo da correção = 26%

- Filtro por volume mínimo = média de R$ 500.000 por dia

- Donchian = 19 períodos (somente como referência)

- Tipo entrada = Rompimento

- Piramidar compras = sim

- Stop inicial = abaixo do fundo atual

- Stop mínimo = não

- Stop móvel = Stop ATR Progressivo

- Período = 18

- Multiplicador/desvio = 3.3

- Preços para subtrair = Fechamento

- Próximo nível multiplicador = cada 70% do preço

- Multiplicador a decrescer por nível = 0.3

- Multiplicador mínimo = 1.0

- Altera stop móvel para posições recentes piramidadas = sim

- Modo stop = Rompimento

Como podem notar, e talvez para surpresa de muitos inclusive minha, nenhum dos tipos de filtros melhorou o resultado! Considerando que o drawdown máximo foi relativamente satisfatório, os filtros que baixaram o drawdown, baixavam consideravelmente o lucro também, ficando de fora de bons momentos ou perdendo bons trades. Outros filtros aumentavam muito pouco o lucro sem diminuir o drawdown. Portanto não considerei nenhum dos tipos de filtros interessante para incorporar na estratégia.

Os indicadores fundamentalistas geraram várias combinações de testes e realmente não houve melhora usando nenhum deles! Bem, depois de muito trabalho coletando todos aqueles dados agora pelo menos posso dizer baseado em estatística que não compensa usar filtros fundamentalistas na seleção de ações. Obviamente nos testes não foi feita uma análise fundamentalista das ações, o que seria extremamente mais complexo e detalhado.

O risco ajustável também foi testado muitas combinações e não teve melhoras, onde baixava o drawdown baixava muito o lucro. Provavelmente porque quando baixava o risco das operações e perdia menos nos loss, também quando entrava em bons trades ganhava pouco.

As alterações para o setup anterior foram:

- Tipo e período do FR

- Filtro do FR um pouco mais alto

- Regras para troca de ações em carteira, diminuindo o valor do FR para permitir trocas

- Tamanho máximo da correção aumentando

- Quantidade máxima de candles de correção retirado

- Stop mínimo retirado, ficando somente a critério técnico

- Stop móvel progressivo que reduz a distância do stop mais rapidamente

Vou deixar listado aqui todos os parâmetros testados que não ofereceram resultados melhores pela minha análise:

- FRs baseados em indicadores de qualidade de tendência

- Percentual máximo de lucro de uma ação poder trocá-la

- Troca de ação em carteira comprada recentemente com FR até X

- Risco ajustável

- Compra só em topo histórico

- Volume máximo

- Filtros de indicadores técnicos

- Filtros de indicadores técnicos no IBOV

- Filtros de indicadores econômicos

- Filtros de indicadores fundamentalistas

- Filtros de indicadores breadth

- Correção máxima em ATR

- Correção máxima e mínima em candles

- Stop inicial por indicadores técnicos

- Stop carteira pelo VIX

- Breakeven

- Subir stop para mínima após um candle de alta muito forte

- Stop tempo

- Hedge pelo IBOV

Agora vamos para algumas explicações relevantes.

_

FR

O melhor tipo de FR foi o FR Tradicional Ponderado de 7 meses com peso maior nos mais antigos, usando o número de cada mês como peso.

O que eu chamo de tradicional é o que tem a referência de preço passado, ou seja, a variação atual com relação ao fechamento de X meses atrás.

Ponderado significa que não será um cálculo simples da variação percentual de 7 meses somente. O ponderado pega a variação do número de meses do FR e também de cada mês até chegar no 1, soma todos e divide pelo número de meses. Ou seja, obtém-se a variação de 7 meses de cada ação, a variação de 6 meses, de 5 meses… até a de 1 mês, e faz um cálculo de variação utilizando essas 7 variações obtidas. Dessa forma as variações de médio e curto prazo também influenciam no cálculo do FR.

Peso maior nos meses mais antigos significa que a variação de 7 meses terá um peso maior no cálculo do que a variação de 6 meses, que ao mesmo tempo este também terá um peso maior do que a variação de 5 meses, e assim por diante, até que a variação de 1 mês terá o menor peso. Portanto a variação mais longa terá mais peso do que a mais curta ao mesmo tempo que deixa as mais curtas terem alguma influência no cálculo do FR.

O peso de cada período será o número de meses, isto é, para a variação de 7 meses será utilizado um peso de 7, para a variação de 6 meses será utilizado um peso de 6, e assim por diante.

Parece complicado mas é só uma primeira impressão, uma vez que esses números ficarão nas fórmulas de uma planilha e não precisam ser decorados.

O método de cálculo deste FR é da seguinte forma:

- Obtém-se a variação simples em percentual do preço de fechamento de 7 meses atrás para o preço de fechamento atual, para todas as ações.

- Repetir esse cálculo para 6 meses, 5 meses, 4 meses, 3 meses, 2 meses e 1 mês, totalizando 7 valores de variações para 7 meses diferentes para cada ação. Sempre será utilizado o preço de fechamento atual em todos esses cálculos.

- Calcula-se a variação ponderada para cada ação:

(var7m*7+var6m*6+var5m*5+var4m*4+var3m*3+var2m*2+var1m*1)/28 - Tendo essa variação ponderada calculada para todas as ações, agora calcula-se o FR da forma tradicional usando esse valor

Segue uma planilha com exemplo do cálculo: Exemplo_Calculo_FR_Ponderado_7M.xlsx

Infelizmente não é todo software que será possível extrair as variações de cada mês para esse cálculo. O TradingView fornece dados de variação de 6 meses, 3 meses e 1 mês. No ProfitChart One provavelmente tem períodos fixos disponível também, já no Profit Pro tem formas de fazer usando indicadores personalizados e DDE/RTD. Eu estou utilizando novamente o Metastock para fazer essas extrações e sei que o Amibroker consegue fazer também._

_

Stop móvel

O stop móvel é o Stop ATR Progressivo. Essa modalidade de stop usa o Stop ATR clássico que eu sempre utilizei porém vai deixando o stop um pouco mais curto à medida que o lucro da operação vai aumentando.

A base do Stop ATR é de 18 períodos e multiplicador/desvio de 3.3, subtraídos do fechamento do candle.

O valor do multiplicador utilizado vai mudar a cada movimentação de 70% de lucro relativo ao meu preço de compra. A cada 70% eu reduzirei 0.3 do multiplicador do Stop ATR. O valor mínimo para o multiplicador é de 1.0.

Então quando eu atingir 70% de lucro em determinada ação, vou mudar o Stop ATR dessa posição para multiplicador 3.0, ou seja, ficando levemente mais curto. Quando o lucro atingir 140%, mudarei novamente para 2.7, e assim por diante. Uma vez mudado o stop, não mudo novamente caso o preço caia, o stop só alterará quando atingir o próximo nível ainda não atingido.

Em caso de compras piramidadas, quando a primeira compra atingir o primeiro nível em 70% de lucro, o stop móvel também será alterado para todas as demais posições mais recentes. Ou seja, será sempre um stop único por ação, baseado na posição mais antiga (desde que o stop móvel tenha superado o stop inicial).

_

Rompimento Diário

As regras básicas desse setup são as mesmas do Rompimento Semanal, a única diferença é a análise do gráfico diário ao invés do semanal para procurar correções e rompimentos, e consequentemente o posicionamento do stop inicial que será abaixo dessa correção no gráfico diário. Toda condução do trade após a entrada continua sendo pelo gráfico semanal.

Segue as regras específicas do setup Rompimento Diário:

- Não ter feito correção pelo gráfico semanal

- Filtro do FR = maior ou igual a 92

- Filtro por indicador no gráfico semanal = Kaufman ER 36 maior ou igual a 35

- Quantidade mínima de candles de correção = 3

- Tamanho máximo da correção = 20%

- Stop inicial = abaixo do fundo atual. Se ficar muito curto olhar na mínima da semana anterior.

- Stop mínimo = não

A novidade aqui é o uso do indicador Kaufman Efficiency Ratio de 36 períodos (8 meses) como métrica da qualidade de uma tendência. Quanto mais reto os preços subirem e menos ruído tiver, maior será o valor do indicador. Esse indicador melhorou os resultados do setup pelo gráfico diário, uma vez que por se tratar de uma correção curta tem mais chances do rompimento falhar estatisticamente, não tendo a mesma consistência da correção no gráfico semanal. Portanto esse indicador ajudará a filtrar as melhores tendências para entrar pelo setup diário, jutamante com o filtro maior pelo FR. A ação não passando no filtro, eu espero a correção no setup pelo gráfico semanal. E mesmo com esse filtro a taxa de acerto ainda foi relativamente baixa. Esse mesmo filtro no semanal não surtiu o mesmo efeito.

As alterações para o setup anterior foram:

- Filtro do FR um pouco mais alto

- Filtro de indicador medindo a qualidade da tendência

- Tamanho máximo da correção aumentando

- Stop mínimo retirado, ficando somente a critério técnico

_

Correção Semanal

Novamente as regras básicas desse setup são as mesmas do Rompimento Semanal, mudando somente as regras da correção e da entrada.

Segue as regras específicas do setup Correção Semanal:

- Filtro do FR = maior ou igual a 89

- Quantidade mínima de candles de correção = 1

- Quantidade máxima de candles de correção = 7

- Mínima distância da máxima do último candle de correção até o topo = 1.0 x ATR10

- Tamanho mínimo da correção = 14%

- Tamanho máximo da correção = 28%

- Tipo entrada = Rompimento da máxima do último candle de correção somente se for candle de alta, válido somente por 1 semana

- Stop inicial = abaixo do fundo atual

- Stop mínimo = não

A compra é feita no rompimento da máxima do candle anterior, somente quando for um candle de alta (fechamento maior que abertura). Como é no gráfico semanal, aumenta a confiabilidade do movimento. Se o rompimento não ocorrer no próximo candle a ordem de compra é cancelada, e então espera-se um próximo candle de alta para uma nova ordem.

O tamanho mínimo da distância da máxima do candle de correção até o topo é de 1.0 x ATR10. É um tamanho mínimo para compensar a entrada pelo setup de correção ao invés do de rompimento. Se a distância for menor, melhor entrar no rompimento do topo.

As alterações para o setup anterior foram:

- Regras de tamanho mínimo e máximo de correção

- Formação do último candle para aumentar assertividade

_

Conclusão

_

A expectativa maior desses testes era reduzir o drawdown das épocas ruins de mercado, como aconteceu nos últimos anos. Ficar de fora do mercado em certos períodos me pareceu uma possibilidade viável, mesmo com peso no coração de ficar só olhando!

O ponto fraco do Trend Following não são as crises e quedas fortes do mercado, pois quando isso ocorre, vende-se todas as posições baseado no stop e fica de fora do mercado. O ponto fraco é nos mercados mais laterais, onde oportunidades vão surgindo, tendências se iniciam porém não se sustentam e dão stop.

Os novos filtros e a opção de risco ajustável eram possibilidades de atingir esse objetivo de redução do drawdown, mas como falado anteriormente, não atingiram o objetivo esperado (considerando todas as métricas de avaliação dos resultados).

Também tiveram FRs baseados em indicadores de qualidade de tendência (ao invés de força da tendência) que apareceram promissores, tiveram até ótimos resultados também especialmente o Efficiency Ratio (ER), porém não superou o FR por pouco, e eu preferi ficar com o FR pois analisando os trades notei que o FR gera mais trades com altos lucros (maior que 100%), enquanto com o ER gera trades mais consistentes porém com lucros menores, e pra mim pelo menos esses lucros altos tem uma boa importância emocional nos trades.

A base de dados com todas as ações históricas incluindo as delistadas deixaram os testes mais reais ainda e com maior credibilidade, bem como o cálculo do drawdown dinâmico semanal que faz grande difereça nos resultados estatísticos.

No fim não mudou muitas coisas do setup anterior para o atual, porém parece que, além de mostrar que vale a pena sempre estar no dentro do mercado, essas mudanças foram suficientes para controlar o drawdown máximo estatisticamente, ficando em 16,7%. Quando eu rodei os parâmetros do setup v6 na base de dados atualizada, o dradown chegou quase a 40%, que foi próximo do que eu vivenciei na prática.

O FR de 7 meses ponderado pega tendências já mais firmadas, dando maior peso às variações mais antigas, portanto prioriza as ações mais consistentes ao invés das que começaram a subir há pouco tempo.

A troca de ações da carteira de acordo com o FR diminuiu o valor do FR da ação da carteira que permite fazer a troca, segurando mais as ações em carteira, podendo ser esse outro fator relevante na diminuição do drawdown. Confesso que esse é meu ponto fraco emocional e meu maior desafio de não trocar ações que não estão andando! E eu percebi que esse FR de 7 meses demora mais para cair o valor do FR quando as ações caem ou não andam, o que dificulta mais emocionalmente a espera para essa troca, vendo outras ações subindo e eu segurando ações travadas! Mas vamos ver o que eu consigo fazer a respeito na prática.

Outro ponto relevante foi o stop móvel progressivo que agora diminui a distância do stop mais rapidamente, o que ajuda na redução do drawdown nas viradas de mercado.

No fim, depois de muitas simulações, o setup continuou relativamente simples como sempre foi, apesar de eu estar aberto para deixá-lo mais complexo se fosse o caso.

Espero ter ótimos resultados daqui pra frente e com um drawdown mais controlado!

_

Abraços para todos! Desejo ótimos estudos e excelentes trades!

Rodrigo Sibin Lichti

Obs: As informações colocadas aqui são simplesmente meus registros pessoais, não são recomendações de investimentos para outras pessoas. Não sou profissional certificado de investimentos e não posso orientar nenhuma pessoa a comprar ou vender determinado ativo. Os comentários e respostas para os leitores são simplesmente trocas de idéias entre investidores.

Resistências seguram movimentos de alta?

Análise Técnica básica já ensina: Suportes e Resistências são regiões de possíveis reversões de preços e tendência. Mas será que realmente são na prática?

Muitas vezes estou acompanhando uma ação em tendência de alta aguardando uma correção para fazer uma compra. Porém observando em momentos anteriores do gráfico (meses ou anos), frequentemente noto uma região de resistência importante. A dúvida que fica é: Vale a pena comprar nesse preço atual mesmo com a zona de resistência logo a frente, ou é melhor esperar para ver se os preços primeiro passam dessa zona para depois buscar outro ponto de compra?

O objetivo desse estudo é justamente responder essa questão, ver a força que uma resistência antiga faz numa tendência de alta atual. Uma resistência antiga significa uma REGIÃO de resistência/topo(s) numa tendência de alta ou baixa anterior, com pelo menos 6 meses para trás. O objetivo não é ver a força de resistências da própria tendência atual, pois seria quase sempre o topo anterior. Como o intuito da validação é para position trade, utilizarei o gráfico semanal nas análises gráficas.

Como ações blue chips em geral tem tendências mais truncadas e correções em mais momentos, e por não serem minhas preferências para minha estratégia pois geralmente não são fogueteiras, fiz uma seleção de ações small e mid cap baseado no volume médio de hoje (R$1M a R$100M de volume diário em novembro/2022).

Estudo de resistência

Para realizar esse estudo, vou dividir o comportamento dos preços em tendência de alta ao chegar na região de resistência em 3 acontecimentos:

1) Preço ignora a resistência e continua a subir

2) Faz uma pequena correção (até em torno de 10%) e continua a subir

3) Faz uma correção média ou grande ou reverte a tendência para baixa

Nas reações 1 e 2, valeria a pena uma compra antes da resistência, pois muito provavelmente não atingiria o stop inicial. Já com uma reação 3 atingiria o stop inicial e não valeria a pena.

Para considerar a reação ao chegar na resistência, será considerado uma ZONA de resistência e não uma linha no preço exato. Essa zona seria algo em torno de 5% acima e abaixo da linha. Também há ocasiões com candles erráticos com movimentos únicos de sombra superior que parece fazer mais sentido um pouco abaixo da máxima, em regiões com outras máximas em preços próximos. Também precisamos lembrar que os gráficos são ajustados por proventos. Juntando que análise técnica não é uma ciência exata, então o conceito de região de resistência é importante para essa análise. Não vou colocar todas as resistências possíveis para não ficar muito poluído, vou colocar as mais relevantes que eu vir.

Vou traçar no gráfico linhas em verde para a reação 1, amarela para a 2 e vermelha para a 3. Pelos motivos já explicados, há uma certa subjetividade na análise, mas acredito que ainda sim terá um resultado significativo.

Abaixo os gráficos de todas as ações envolvidas. Na sequência farei um resumo do resultado e as estatísticas.

ABCB4:

AESB3:

AGRO3:

ALPA4:

ALSO3:

ALUP11:

AMAR3:

ANIM3:

AURE3:

BPAN4:

BRSR6:

CPFE3:

CPLE6:

CSMG3:

DIRR3:

DXCO3:

ECOR3:

EGIE3:

EMBR3:

ENAT3:

ENBR3:

ETER3:

EVEN3:

EZTC3:

FESA4:

FLRY3:

GRND3:

GUAR3:

HBOR3:

JHSF3:

KLBN4:

LAND3:

LEVE3:

LOGN3:

MDIA3:

MILS3:

MOVI3:

MYPK3:

ODPV3:

PARD3:

POMO4:

POSI3:

PSSA3:

PTBL3:

QUAL3:

RAPT4:

ROMI3:

SANB11:

SAPR11:

SEER3:

SHUL4:

SIMH3:

SLCE3:

SMTO3:

SQIA3:

SULA11:

TASA4:

TCSA3:

TECN3:

TGMA3:

TPIS3:

TRPL4:

TUPY3:

UGPA3:

UNIP6:

VLID3:

WIZS3:

YDUQ3:

Agora vamos ver a quantidade de vezes que o preço teve cada reação ao se deparar com uma zona de resistência, separado por algumas categorias.

A contabilidade é por toque na linha (zona) de resistência, portanto uma linha vermelha por exemplo, pode ter tido 2 toques, portanto será contabilizado como 2.

Os toques não são por candle, são por grupo de candles. Se o preço ao chegar numa zona de resistência fizer uma leve correção e uma congestão de vários candles, será contabilizado somente 1. Para contabilizar mais que 1 toque, o preço tem que reverter mais que 10% para então fazer novo toque, ou seja, será outro movimento de alta.

Toques em topos duplos em tendência de alta não serão contabilizados, pois o objetivo desse estudo não é mensurar a força de resistências feitas pela própria tendência de alta, e sim resistências anteriores/históricas. Apesar de topos duplos ou congestões de baixa/média amplitude terem o traço acima dos topos, é só para melhor visualização gráfica de uma resistência.

Relembrando a cor para cada comportamento dos preços ao chegar na região de resistência:

1) Verde = Preço ignora a resistência e continua a subir

2) Amarelo = Faz uma pequena correção (até em torno de 10%) e continua a subir

3) Vermelho = Faz uma correção média ou grande ou reverte a tendência para baixa

Todas as resistências

| Reação | Qtde | % |

| Verde | 124 | 22% |

| Amarelo | 164 | 28% |

| Vermelho | 284 | 50% |

Resistências de topos principais

Somente resistências de topos principais, excluindo as de topos formados no meio das tendências de baixa.

| Reação | Qtde | % |

| Verde | 57 | 24% |

| Amarelo | 60 | 26% |

| Vermelho | 118 | 50% |

Todas as resistências – somente primeiro toque

Nessa estatística só é contabilizado o primeiro toque na resistência, os demais na mesma zona de preço são ignorados.

| Reação | Qtde | % |

| Verde | 102 | 22% |

| Amarelo | 135 | 29% |

| Vermelho | 229 | 49% |

Resistências de topos principais – somente primeiro toque

| Reação | Qtde | % |

| Verde | 42 | 23% |

| Amarelo | 50 | 27% |

| Vermelho | 92 | 50% |

O primeiro ponto a observar é que nos 4 tipos análises, o percentual para cada reação foi praticamente igual, ou seja, não faz diferença a situação da resistência, a probabilidade do acontecimento a esperar é a mesma.

Comentando então dos dados da primeira tabela que é a mais completa, a quantidade de vezes que o preço passa direto pela resistência é de somente 22%, e portanto em 78% das vezes o preço terá alguma reação de reversão ou correção pequena.

Em 50% das vezes o preço irá cair mais forte ou médio, e nas outras 50% a resistência não apresentará muita ou nenhuma resistência, de modo a fluir mais tranquilamente continuando a tendência de alta. Isso quer dizer que uma compra próxima a uma resistência tem aproximadamente 50% de chances do stop inicial do trade ser atingido. Já no caso da compra ter sido num preço mais abaixo e já estiver usando o stop móvel (Stop ATR) para ir subindo o stop, as chances de tomar stop seriam menores que os 50% uma vez que fica numa média de 20% abaixo do preço e suportam uma correção média.

Um valor de 50% é relevante em termos de probabilidade de acontecer, mas ao mesmo tempo não é um número alto como 70-80% que demonstraria que resistências são como barreiras quase impenetráveis e muito relevantes.

Estudo de resistência reversa

Nesse estudo farei o oposto do primeiro. Eu analisarei tendências de alta, selecionando as correções médias ou fortes e reversões de tendência, que seriam as linhas vermelhas do primeiro estudo. Para cada correção/reversão dessas, eu checarei se havia ou não uma resistência antiga nos arredores do preço, de forma a tentar chegar numa conclusão se resistências influenciam os preços ou não. Só serão analisadas tendências onde haja preço histórico no mesmo nível para fazer sentido o estudo, quando a tendência estiver fazendo topos históricos ela será ignorada.

Vou traçar no gráfico linhas em rosa para correções ocorridas em região de resistência e azul para correções onde não havia zona de resistência.

Abaixo os gráficos de todas as ações envolvidas e na sequência o resumo do resultado.

AALR3:

ABCB4:

AESB3:

ALPA4:

ALSO3:

ALUP11:

AMAR3:

ANIM3:

AURE3:

BKBR3:

BMGB4:

BOAS3:

BPAN4:

BRPR3:

BRSR6:

CEAB3:

CPLE6:

CSMG3:

CSUD3:

CVCB3:

DIRR3:

DXCO3:

ECOR3:

ELMD3:

EMBR3:

ENAT3:

ENBR3:

ETER3:

EVEN3:

EZTC3:

FESA4:

FHER3:

FLRY3:

FRAS3:

GFSA3:

GRND3:

GUAR3:

HBOR3:

JHSF3:

KEPL3:

KLBN4:

LAND3:

LEVE3:

LOGN3:

MEAL3:

MILS3:

MYPK3:

OIBR4:

PARD3:

POMO4:

POSI3:

PSSA3:

PTBL3:

QUAL3:

RAPT4:

ROMI3:

SANB11:

SBFG3:

SEER3:

SIMH3:

SLCE3:

SMTO3:

SQIA3:

STBP3:

SULA11:

TASA4:

TCSA3:

TECN3:

TGMA3:

TPIS3:

TRIS3:

TRPL4:

TUPY3:

UGPA3:

UNIP6:

VIVA3:

VIVR3:

VLID3:

VULC3:

WIZS3:

YDUQ3:

Fazendo a contagem das linhas rosa e azul temos:

| Correção | Qtde | % |

| Rosa | 217 | 50,6% |

| Azul | 212 | 49,4% |

Temos um empate técnico, 50% para cada. Metade das correções médias ou fortes e reversões de tendência ocorreu em cima de uma zona de resistência antiga, na outra metade ocorreu longe de uma resistência (-+5%).

Estudo de operações

Como complemento aos estudos gráficos acima, fiz um estudo de todas minhas operações históricas reais.

Agrupei as que tiveram lucro (>5%) ou prejuízo (<-5%), e se tinha resistência logo a frente ou não. Os resultados foram:

Das entradas que tinha resistência logo a frente, 45% deram lucro e 55% prejuízo, o que representa uma métrica até superior de um trend following clássico. Das que não tinha resistência a frente, por incrível que pareça, 36% deram lucro e 64% prejuízo! Isso é o oposto ao esperado, que seria melhorar a assertividade onde não há resistência a frente.

Das operações que deram lucro, 64% não tinham resistência a frente e 36% tinham. Das operações que deram prejuízo, 72% não tinham resistência a frente e 28% tinham.

Das operações que deram lucro superiores a 100%, 47% não tinham resistência a frente e 53% tinham. Das operações que deram lucro entre 40% e 100%, 67% não tinham resistência a frente e 33% tinham. O que mostra que os maiores lucros são feitos em retomadas de alta, após tempos de quedas nos preços, e não em ações rompendo topo histórico onde não há resistências a frente.

No total, 69% das compras não tinham resistência a frente e 31% tinham.

Fiz também uma análise por tempo baseado há quantos anos ocorreu a resistência em questão. Segue os resultados, com o percentual de operações no lucro e prejuízo para cada tempo:

| Tempo | Lucro | Prejuízo |

| até 1 ano | 43% | 57% |

| entre 1 e 2 anos | 64% | 36% |

| entre 2 e 3 anos | 0% | 100% |

| entre 3 e 5 anos | 50% | 50% |

| entre 5 e 7 anos | 50% | 50% |

| mais que 7 anos | 57% | 43% |

Com exceção de uma anomalia da terceira linha, essa estatística não mostra algo relevante na minha opinião. As 3 primeiras linhas alternam os resultados e depois fica em torno dos 50% para cada. Portanto a princípio não muda significativamente quão perto ou longe ocorreu o topo que gerou a zona de resistência.

Conclusão

No estudo 1, que analisa o efeito de uma resistência quando os preços chegam na sua região, e no estudo 2, que analisa se uma correção/reversão tem a causa em uma resistência, sendo um contrário do outro, demonstram exatamente a mesma probabilidade de suposto efeito que uma resistência causa nos preços, 50%.

50% é uma probabilidade de aleatoriedade entre 2 opções: resistência causa correção – Sim ou Não, correção é causada por resistência – Sim ou Não, da mesma forma que adivinhar cara e coroa uma moeda. Para não ser aleatório, deveria ter um valor diferente, por exemplo 70% de probabilidade de afetar os preços, dessa forma mostrando a força de uma determinada faixa de preços no futuro.

No estudo 3 com trades reais, vemos maior probabilidade de lucro quando há resistência logo a frente do que quando não há, e ligeira maior probabilidade de ganhos altos acima de 100% quando há resistência logo a frente.

Portanto a conclusão que eu chego através dos estudos para position trade nos gráficos semanais é: Resistências NÃO seguram os movimentos de alta com relevância, estatisticamente são nada mais que pontos aleatórios no gráfico, podendo afetar o preço ou não na mesma proporção, da mesma forma que o preço poderia ser afetado ou não também na mesma proporção se não houvesse nenhuma resistência.

Abraços e boas tendências!

Rodrigo Sibin Lichti

Obs: As informações colocadas aqui são simplesmente meus registros pessoais, não são recomendações de investimentos para outras pessoas. Não sou profissional certificado de investimentos e não posso orientar nenhuma pessoa a comprar ou vender determinado ativo. Os comentários e respostas para os leitores são simplesmente trocas de idéias entre investidores.

Resumo das versões das minhas estratégias e setups

Ao longo dos meus anos de investimento (trading) em ações, já usei diferentes estratégias e setups, ou mudanças e evoluções de acordo com novos estudos e experiência adquirida, o que eu chamo de versões.

Esse post é um resumo bem simplificado somente para referência, uma vez que quanto mais mudanças vão ocorrendo, mais difícil é de saber qual é qual, e quais mudanças foram feitas.

Observação para quem acompanha o blog há algum tempo: Até 2022 eu considerava a versão 2 como a que eu fiz com testes automatizados no fim de 2016, e tudo antes disso como versão 1. Porém essa versão 1 na verdade não foi uma somente, foram três bem distintas. Então alterei todo o blog para refletir as versões corretas e mais separadas, sendo o que era v1 segregou em v1 a v3, e portanto a antiga v2 virou v4, a antiga v3 virou v5, e a antiga v4 virou v6. Desculpem a confusão!

_

Versão 1

Maio/2009

Foi meu início no Trend Following em 2009, após ler o livro “How I Made $2,000,000 in the Stock Market” do Nicolas Darvas, que descreve em termos menos técnicos sua metodologia para ganhos de longo prazo em ações com entradas em rompimentos também, e ficava comprado enquando a ação subia. Esse foi o meu maior motivador, mesmo sendo um livro bem antigo. Aqui eu descobri que era aquilo que eu queria. Além ter sido apresentado às ações “fogueteiras”, aquelas que sobem muito fortemente, pois esse era o objetivo dele, caçar as fogueteiras. E esse também começou ser meu lema e foco desde o início.

A partir disso montei a primeira versão da minha estratégia, ainda com critérios técnicos pouco objetivos mas que já me ajudou a pegar boas tendências pós-crise 2008, como HGTX3, meu recorde em percentual até hoje.

As regras do setup v1 eram:

- Gráfico semanal

- Ações com preço de pelo menos R$7 (para não pegar ações/empresas ruins)

- Buscar ações em tendência de alta por pelo menos alguns meses (2-3)

- Buscar por dias de alta nessa tendência cujo volume tenha sido no mínimo 3 vezes o volume médio, indicando a entrada do “dinheiro esperto”. Esse era o filtro principal, quanto mais dias com volume bem acima da média, ou quanto maior o volume com relação à media, maior a atenção para a ação.

- Esperar uma correção ou consolidação

- Comprar no rompimento do topo, stop abaixo do fundo atual

- Stop móvel de 20% do preço (máximas dos candles)

_

Versão 2

2012

Essa é a versão que eu usava nos meus primeiros posts de 2012 no blog. Nessa versão já comecei a incluir mais regras e deixar o setup com mais objetividade. Notei que muitas ações faziam boas tendências de alta mesmo não tendo dias de volume bem acima da média, então resolvi tirar o volume e usar um indicador derivado de volume, o A/D (Acumulação/Distribuição, que é um OBV v2.0). O ADX era um indicador para medir a força da tendência, quanto maior, mais forte a tendência. As 3 médias móveis eram para definir as tendências de curto, médio e longo prazo no gráfico semanal. Dessa forma montei minha primeira versão mais objetiva do setup.

Eu tive a idéia de fazer um ranking e filtro pela variação percentual dos preços das ações como medida de força, após ler o livro “Secrets for Profiting in Bull and Bear Markets” do Stan Weinstein, que tem metodologia primária igual a do Darvas mas descreve em mais detalhes, mais dados técnicos. Me ajudou a aprimorar e sistematizar mais. O autor não fala para fazer um ranking por percentual de variação dos preços de todas as ações, ele fala para buscar ações que já dobraram o valor dentro de 52 semanas. A partir daí eu tive a idéia de calcular a variação de 52 semanas (1 ano) e posteriormente também de um período mais curto de 26 semanas (6 meses) para todas as ações e montar em forma de ranking, de modo a facilitar o filtro e seleção das ações de acordo com a força da sua tendência. Eu criei um precursor do FR que eu nem sabia que existia. Também já comecei a usar o Stop ATR, depois de observar que 20% fixo de stop móvel era muito pra umas ações e pouco para outras, portanto a idéia de um stop móvel baseado em volatilidade.

Regras do setup v2:

- Gráfico semanal

- Ações com preço de pelo menos R$7

- Variação % de períodos 6 meses e 12 meses de todas ações. Selecionar as ações que tivessem o melhor combo de variação dos 2 períodos (subjetivo).

- ADX > 40 – quanto maior, melhor

- MM9, MM21 e MM50 subindo

- MM9 > MM21 e MM21 > MM50

- A/D subindo junto com os preços na tendência, preferencialmente ter rompido o topo anterior antes do preço. Comparar o preço atual com momentos no passado recente, o indicador A/D deve estar superior do que estava no mesmo preço no passado, indicando acumulação.

- Esperar uma correção ou consolidação

- Comprar no rompimento do topo, stop abaixo do fundo atual

- Stop móvel pelo Stop ATR de 20 períodos com multiplicador 3.0, subtraído do fechamento.

Cheguei a usar por alguns meses um setup de correção pelo gráfico diário usando o indicador Estocástico. A regra era que o indicador deveria entrar na zona de sobrevendido e quando os preços retomassem a alta e o indicador saísse da sobrevenda eu comprava. Não lembro o período do indicador e o valor para sobrevenda. Acabei não gostando muito e parei de usar.

Versão 3

Julho/2015 (post)

As mudanças foram pequenas para a v3. Uma delas foi deixar de usar o A/D, pela constatação que não estava filtrando adequadamente, havendo muitas ações deixadas de fora pelo indicador porém fazendo fortes tendências de alta. Outra mudança foi começar a usar a Força Relativa (FR) para a seleção dos ativos ao invés do percentual de variação. Na prática é quase a mesma coisa, o FR usa esses percentuais de 6 e 12 meses no cálculo, mas o resultado é normalizado de 0 a 100, o que facilita o filtro.

Regras do setup v3:

- Gráfico semanal

- Ações com preço de pelo menos R$7

- FR da variação % de 6 meses e 12 meses de todas ações. Filtro FR > 90 no cálculo de 6 meses OU de 12 meses para seleção das ações. Ainda um pouco subjetivo devido ao uso de 2 FRs.

- ADX > 40 – quanto maior, melhor

- MM9, MM21 e MM50 subindo

- MM9 > MM21 e MM21 > MM50

- Esperar uma correção ou consolidação

- Comprar no rompimento do topo, stop abaixo do fundo atual

- Stop móvel pelo Stop ATR de 20 períodos com multiplicador 3.0, subtraído do fechamento.

Versão 4

Novembro/2016 (post)

Aqui os testes do setups começaram a ficar “profissionais”. Antes disso eu testava visualmente em dezenas ou centenas de ações. É extremamente importante a análise visual também, mas obviamente a qualidade dos resultados é infinitamente melhor em testes automatizados. Graças ao software Metatrader 5 (MT5) pude fazer testes com mais qualidade e precisão. Ainda não era o ideal pois havia alguns limitadores para esse tipo de teste, mas já era um grande avanço. Através da automatização de testes, também deixar a estratégia mais objetiva e menos subjetiva.

Quase todas as regras/parâmetros da versão 3.0 foram alteradas, removidas e inseridas novas.

O FR 12 meses saiu, ficando somente o de 6 meses. Saíram também ADX, MM21 e MM50, pois estavam atrasando muito as entradas nas tendências. O ADX é lento para confirmar a formação da tendência, especialmente quando há uma virada brusca de tendência de baixa para alta. Mudei o preço mínimo de uma ação de R$7 para R$1, pois o filtro de preço não era eficaz, sendo acima de R$1 somente para tirar os micos.

De indicadores ficou a MM9 subindo para indicar tendência e foi adicionado o Parabolic SAR (0,02/0,10) para a mesma função. O Donchian superior de 26 períodos foi adicionado simplesmente para deixar visualmente melhor os topos/resistências anteriores. O Stop ATR aumentou um pouco o valor do multiplicador, ficando mais largo.

Regras do setup v4:

- Gráfico semanal

- Ações com preço de pelo menos R$1

- FR da variação % de 6 meses > 90 para seleção das ações mais fortes

- MM9 subindo

- Parabolic SAR 0,02/0,10 subindo (abaixo do preço)

- Esperar uma correção ou consolidação

- Tamanho máximo da correção de 2.5 x ATR20

- Comprar no rompimento do topo (Donchian 26 períodos), stop abaixo do fundo atual

- Stop móvel pelo Stop ATR de 20 períodos com multiplicador 3.5, subtraído do fechamento.

Versão 5

Janeiro/2020 (post 1 e post 2)

A mudança nessa versão foi a inclusão dos setups de Rompimento pelo gráfico Diário e também o de Correção pelo gráfico Semanal. O Rompimento Diário eu já aderi em definitivo, enquanto o Correção Semanal eu estou usando porém ainda em fase de avaliação. O setup Rompimento Semanal da v4 permanece o mesmo.

As regras básicas desses dois novos setups são as mesmas do Rompimento Semanal para a seleção das ações e definição de tendência. O que muda são as regras para entrada. O stop móvel também é o mesmo para todos.

Regras do setup v5:

Rompimento Semanal

- Gráfico semanal

- Ações com preço de pelo menos R$1

- FR da variação % de 6 meses > 90 para seleção das ações mais fortes

- MM9 subindo

- Parabolic SAR 0,02/0,10 subindo (abaixo do preço)

- Esperar uma correção ou consolidação

- Tamanho máximo da correção de 2.5 x ATR20

- Comprar no rompimento do topo (Donchian 26 períodos), stop abaixo do fundo atual

- Stop móvel pelo Stop ATR de 20 períodos com multiplicador 3.5, subtraído do fechamento.

Rompimento Diário

- Gráfico diário

- Esperar uma correção de no mínimo 4 candles

- Comprar no rompimento do topo (Donchian 26 períodos), stop abaixo do fundo atual

Correção Semanal

- Gráfico semanal

- Esperar uma correção de no mínimo 1 candle e no máximo 8 candles.

- Tamanho máxima da correção de 5.0 x ATR20

- Distância da última máxima do candle de correção até o topo recente maior que 0.5 x ATR20

- Comprar no rompimento da máxima do candle anterior, stop abaixo do fundo atual

- Se na semana seguinte os preços caírem novamente, não rompendo a máxima anterior e portanto formando uma máxima inferior, comprar no rompimento da nova máxima.

- Stop inicial mínimo de 0.9 x ATR20

Versão 6

Julho/2021 (post)

Essa versão teve uma grande mudança na estratégia e é a versão atual. Resolvi refazer todos os testes usando outra ferramenta. O MT5 é excelente para fazer backtests porém tem muitas limitações para este tipo de teste de position trade. Então resolvi desenvolver a minha própria ferramenta que me permitisse testar todos os níveis de detalhes que eu queria, de forma a obter resultados mais realistas e precisos, e também com uma base de dados bem maior. Foram retestados os 3 setups da v5.

Os indicadores de tendência MM e Parabolic SAR foram eliminados pois não estavam contribuindo positivamente (assim como qualquer outro indicador de filtro), uma vez que o próprio FR já filtra as tendências mais fortes, juntamente com algumas regras para a correção.

Uma conclusão base que posso tirar comparando as regras dessa versão com todas as anteriores é: Qualquer tipo de filtro de tendência por indicador ou de acumulação por volume acaba piorando o resultado pois deixa de fora de vários trades bons e não filtra tantos trades ruins pra compensar. No fim o simples é o mais efetivo, se a ação está com FR alto acima de 90 já basta, é compra e pronto. O FR sozinho já acaba sendo o melhor filtro.

Regras do setup v6:

Rompimento Semanal

- Gráfico semanal

- Ações com preço de pelo menos R$1

- Período do FR = 5 meses

- Tipo do FR = FR Ponderado de 5 a 1 mês com peso maior nos mais antigos, usando raiz quadrada de cada mês como peso

- Filtro do FR = maior ou igual a 90, podendo ser um pouco menor chegando a 85 dependo da época e oportunidades

- Frequência para gerar nova lista de FR = 1 semana

- Trocar ações da carteira caso esteja com FR baixo = sim

- Máximo FR da ação da carteira para trocar = 77

- Piramidar compras = sim

- Filtros de indicadores = não

- Correção máxima = 21%

- Quantidade máxima de candles de correção = 12

- Filtro por volume mínimo = média de R$ 500.000 por dia

- Donchian = 26 períodos (somente como referência)

- Esperar uma correção ou consolidação

- Tipo entrada = Rompimento do topo (Donchian)

- Stop inicial = abaixo do fundo atual

- Stop móvel = Stop ATR Progressivo

- Período = 18

- Multiplicador/desvio = 3.3

- Preços para subtrair = Fechamento

- Próximo nível multiplicador = cada 120% do preço

- Multiplicador a decrescer por nível = 0.3

- Multiplicador mínimo = 1.0

- Altera stop móvel para posições recentes piramidadas = sim

- Modo stop = Rompimento

Rompimento Diário

- Gráfico diário

- Quantidade mínima de candles de correção = 3

- Quantidade máxima de candles de correção = 9

- Correção máxima = 21%

- Stop inicial = abaixo do fundo atual

- Stop mínimo = 2.5 x ATR20

Correção Semanal

- Gráfico semanal

- Quantidade mínima de candles de correção = 1

- Quantidade máxima de candles de correção = não

- Mínima distância da máxima do candle de correção até o topo = 0.6 x ATR10

- Correção mínima = 1.4 x ATR10

- Correção máxima = não

- Tipo entrada = Rompimento da máxima do último candle de correção

- Stop inicial = abaixo do fundo atual

- Stop mínimo = não

Versão 7

abril/2024 (post)

Foram feitos vários testes com objetivo de reduzir o drawdown, utilizando indicadores econômicos, indicadores breadth, indicadores fundamentalistas, risco variável, hedge, FR de qualidade de tendência e mais outras coisas. No fim acabei não utilizando nenhum deles na estratégia.

As alterações para o setup anterior foram relacionadas ao tipo e período do FR, regras para troca de ações em carteira (trocas menos frequentes), stop móvel progressivo que reduz a distância do stop mais rapidamente, dentre outras coisas menores.

No setup pelo gráfico diário foi introduzido o indicador Kaufman ER para medir a qualidade da tendência (com menos ruído).

Regras do setup v7:

Rompimento Semanal

- Gráfico semanal

- Período do FR = 7 meses

- Tipo do FR = FR Ponderado de 7 meses com peso maior nos mais antigos

- Filtro do FR = maior ou igual a 91

- Trocar ações da carteira caso esteja com FR baixo = sim

- FR da ação da carteira para trocar = menor que 67

- FR da ação da carteira para trocar por ações mais fortes (FR maior ou igual que 97) = menor que 78

- Risco por operação = 1%

- Risco total da carteira = 6% a 6,5%

- Tamanho máximo da correção = 26%

- Filtro por volume mínimo = média de R$ 500.000 por dia

- Donchian = 19 períodos (somente como referência)

- Tipo entrada = Rompimento

- Piramidar compras = sim

- Stop inicial = abaixo do fundo atual

- Stop mínimo = não

- Stop móvel = Stop ATR Progressivo

- Período = 18

- Multiplicador/desvio = 3.3

- Preços para subtrair = Fechamento

- Próximo nível multiplicador = cada 70% do preço

- Multiplicador a decrescer por nível = 0.3

- Multiplicador mínimo = 1.0

- Altera stop móvel para posições recentes piramidadas = sim

- Modo stop = Rompimento

Rompimento Diário

- Gráfico diário

- Não ter feito correção pelo gráfico semanal

- Filtro do FR = maior ou igual a 92

- Filtro por indicador no gráfico semanal = Kaufman ER 35 maior ou igual a 22

- Quantidade mínima de candles de correção = 3

- Stop inicial = abaixo do fundo atual. Se ficar muito curto olhar na mínima da semana anterior.

- Stop mínimo = não

Correção Semanal

- Gráfico semanal

- Filtro do FR = maior ou igual a 90

- Quantidade mínima de candles de correção = 1

- Quantidade máxima de candles de correção = 8

- Mínima distância da máxima do último candle de correção até o topo = 1.0 x ATR10

- Tamanho mínimo da correção = 2,1 x ATR10

- Tamanho máximo da correção = 26%

- Tipo entrada = Rompimento da máxima do último candle de correção somente se for candle de alta, válido somente por 1 semana

- Stop inicial = abaixo do fundo atual

- Stop mínimo = não

Abraços para todos e ótimos trades!

Rodrigo Sibin Lichti

Obs: As informações colocadas aqui são simplesmente meus registros pessoais, não são recomendações de investimentos para outras pessoas. Não sou profissional certificado de investimentos e não posso orientar nenhuma pessoa a comprar ou vender determinado ativo. Os comentários e respostas para os leitores são simplesmente trocas de idéias entre investidores.

Refiz TODOS os testes dos setups v6

É isso mesmo 😦

Pessoal, peço desculpas pela confusão mas eu estava testando algumas idéias novas e acabei detectando uma falha bem pequena na programação dos testes, onde estava pegando o valor do FR da semana seguinte, o que com gerou resultados errados.

Quem lida com programação sabe o que estou falando, é muito fácil cometer erros desse tipo e por mais que façamos muitas confererências, eventualmente acaba escapando alguma coisa. São muitos detalhes e esse tipo de programa de testes de setup têm uma complexidade razoável.

Como sou muito criterioso no que faço, resolvi refazer TODOS os testes de todos os setups e todos os parâmetros, após ter corrigido a falha. Sendo assim obviamente gerou resultados diferentes do anterior publicado. Por favor não fiquem bravos rs!

Mas as diferenças são pequenas, então não se preocupem quanto a isso. Em termos de lucro final ficou até bem parecido. Aproveitei para testar novas idéias, parâmetros e configurações. Algumas como a questão de posições piramidadas no stop ATR progressivo e a quantidade de candles no Rompimento Diário ficou até melhor.

O conteúdo foi atualizado na mesma página anterior dos testes do setup v6. Recomendo a revisão para todos.

Abraços e boas tendências!

Rodrigo

Correção em alguns testes do setup v6

Só passando para avisar que atualizei a página dos testes do setup v6 pois refiz os testes do setup Correção Semanal. Basicamente porque notei que 0,45 x ATR10 até o topo ainda era uma distância muito pequena para considerar a entrada na correção, dando uma média de 3,0-3,5%, portanto alterei para 0,6 x ATR10, o que vai dar uma média de 4,5-5,0%.

As mudanças de parâmetros finais foram pequenas e podem ser conferidas na página dos testes.

Minha consideração a respeito é que estou achando bom usar esse setup para ter a possibilidade de compra de uma ação quando a correção for de tamanho médio, acima de 15% e principalmente 20%, onde eu acabava abortando a entrada e esperando várias semanas por um rompimento e uma nova correção.

Mas ao mesmo tempo minha grande preferência são os rompimentos – semanal e diário – e vou dar prioridade pra eles, os resultados dos testes mostram a diferença. Enquanto a correção tiver um tamanho razoável, de até aproximadamente uns 14% dependendo da ação, minha prioridade será a compra por rompimento, mesmo que o padrão gráfico entre no setup de correção.

Então não estranhem nas minhas atualizações semanais quando eu colocar entrada pelo Rompimento Semanal sendo que daria para entrar pela Correção.

Abraços e boas tendências!

Rodrigo

Alteração dos setups de Position Trade de Trend Following – versão 6.0

Artigo desatualizado! Acesse o artigo mais recente sobre testes desse tema em Alteração dos setups de Position Trade de Trend Following – versão 7.0

Fala pessoal! Novidades chegando na área!!

Meus setups atuais que venho usando nos últimos anos foram testados de forma automática em todas as ações da bolsa usando o software Metatrader 5. Porém como já tinha mencionado nos posts anteriores relativos aos testes, esse software apresenta limitações para esse tipo de teste ao qual me deixava um pouco incomodado até que finalmente eu resolvi fazer novos testes para obter resultados mais realistas e precisos.

Gostaria de agradecer a todos os amigos que colaboraram com idéias para testes, sendo que algumas delas realmente foram finalistas!

As grandes mudanças nesses testes foram:

- Base de dados desde 2002, resultando em praticamente 20 anos de base de dados. Esses 20 anos contemplam mercados de alta (2002-2007, 2009-2010, 2016-2019, 2020-2021), crises (2008, 2020) e recessão (2011-2015). Na verdade a base de dados que eu peguei tem dados desde 1994, mas tinham poucas ações entre 1994 e 2002 portanto estatisticamente os testes não seriam muito válidos, dessa forma resolvi começar em 2002. Em contrapartida, os testes anteriores no MT5 foram feitos com 9-10 anos, que é o que as corretoras disponibilizam.

- Testes em formato de carteira, e esse é um enorme diferencial! Esse formato significa que determino um capital inicial limitado, bem como parâmetros de risco por operação e risco total da carteira, e cada compra simulada feita, diminui o capital livre disponível e também aumenta o risco da carteira. Dessa forma novas compras simuladas só são permitidas se houver capital livre suficiente e também se o risco da carteira permitir. Ou seja, mesmo gerenciamento que eu faço na prática.

- Testes de trocas de ações na carteira caso haja uma ação com FR forte dando oportunidade e uma com FR fraco na carteira.

- Testes piramidando posições do mesmo ativo quando as posições anteriores já saíram do risco e limitando a 33% do capital total da carteira.

- Testes com diferentes formatos de cálculo de FR.

- Testes com formato de stop móvel com parâmetros variáveis.

- Entre outros testes interessantes de menor impacto.

Muitos desses testes eu nunca havia feito anteriormente por limitações do software e agora consegui finalmente fazê-los! Era exatamente o que faltava para deixar a estratégia com uma confiabilidade maior e comprovar ou não coisas que eu fazia na prática por constatações empíricas sem ter tido como testar anteriormente.

Fiz mais de 8000 testes com diversos parâmetros e combinações entre os setups Rompimento Semanal, Rompimento Diário e Correção Semanal, bem como cada teste tendo centenas de trades simulados no período, então acredito que os resultados tenham uma boa validade estatística.

Os parâmetros escolhidos foram baseados nas seguintes métricas dos resultados:

- Lucro total

- Profit Factor (ou Fator de Lucro), que é a soma de todos os lucros dividido pela soma de todos os prejuízos, uma medida de risco/retorno

- Máximo Drawdown (ou Rebaixamento de capital), que é o máximo de capital perdido durante uma fase de perdas seguidas, em percentual

- Taxa de acerto

- Quantidade de trades

Todos os testes foram realizados com os seguintes parâmetros de capital e risco:

- Capital inicial = R$ 100.000

- Risco por operação = 1%

- Risco máximo total da carteira = 6%

Dessa vez quero apresentar os resultados de forma diferente. Quero mostrar exatamente os dados de cada parâmetro escolhido com as melhores opções disponíveis em cada ao invés de somente falar os parâmetros finais escolhidos. O intuito é permitir aos leitores uma conclusão própria e poder avaliar outras opções de parâmetros e valores baseado nos resultados de acordo com seu perfil. Afinal o que é melhor pra mim não necessariamente será o melhor para o outro. No mercado dá pra ganhar dinheiro de infinitas formas diferentes, portanto acho que vai ser interessante a apresentação detalhada dos resultados. Vou colocar esses detalhes mais abaixo no post, pois para os que não se interessarem por essa questão, podem ficar só com o resumo do resultado que vou apresentar primeiro.

Uma coisa importante de mencionar é que praticamente todos os testes resultaram em lucro, somente alguns pouquíssimos resultaram em lucro muito baixo ou prejuízo devido a parâmetros “nada a ver”. Isso mostra a robustez da estratégia de Trend Following onde por mais que variamos de milhares de formas diferentes o lucro sempre está aí. Portanto mesmo que cada trader escolha sua estratégia baseada em parâmetros diferentes como os que mostrarei, chances enormes de ganhar dinheiro da mesma forma, uns mais, outros um pouco menos, mas cada um operando baseado no seu perfil e gostos.

Dito isso, um ponto importante de se mencionar é que os valores escolhidos para os setups são valores de referência como melhores e não necessariamente precisam ser utilizados de forma estritamente exata. Exemplo: se o setup indica uma correção máxima até o preço 15,68 e o candle faz uma mínima em 15,64, não é por causa de 4 centavos que o setup ficou ruim. Até porque parte de uma boa escolha de valores de parâmetros em resultados de testes é justamente escolher um valor bom onde os valores ao seu redor também são bons. Escolher simplesmente o melhor resultado de todos não é uma boa idéia e prática pois podem incluir alguns outliers, ou trades em caráter de exceção, e não reflete a estatística geral dos testes, o que é provado por resultados bem piores ao seu redor. Mostrarei isso na seção de detalhamento dos testes.

Então vamos lá, primeiramente vou mostrar os parâmetros escolhidos e seus resultados e na sequência os detalhes das escolhas e comparações com os demais parâmetros e opções.

_

Setups v6

_

Rompimento Semanal

Segue as regras do setup Rompimento Semanal:

- Período do FR = 5 meses

- Tipo do FR = FR Ponderado de 5 a 1 mês com peso maior nos mais antigos, usando raiz quadrada de cada mês como peso

- Filtro do FR = maior ou igual a 90, podendo ser um pouco menor chegando a 85 dependo da época e oportunidades

- Frequência para gerar nova lista de FR = 1 semana

- Trocar ações da carteira caso esteja com FR baixo = sim

- Máximo FR da ação da carteira para trocar = 77

- Piramidar compras = sim

- Filtros de indicadores = não

- Correção máxima = 21%

- Quantidade máxima de candles de correção = 12

- Filtro por volume mínimo = média de R$ 500.000 por dia

- Filtro por volume máximo = não

- Donchian = 26 períodos (somente como referência)

- Tipo entrada = Rompimento

- Stop inicial = abaixo do fundo atual

- Stop mínimo = não

- Stop móvel = Stop ATR Progressivo

- Período = 18

- Multiplicador/desvio = 3.3

- Preços para subtrair = Fechamento

- Próximo nível multiplicador = cada 120% do preço

- Multiplicador a decrescer por nível = 0.3

- Multiplicador mínimo = 1.0

- Altera stop móvel para posições recentes piramidadas = sim

- Modo stop = Rompimento

- Breakeven = não

- Subir stop se candle subir forte X% = não

- Stop tempo = não

Sim, várias coisas novas e diferentes, até pouco ou nada visto no mercado antes! Por isso que um grupo de estudo é importante, cada um dando idéias e através dos testes podemos validar estatisticamente se melhoram ou não um setup. E dessas idéias saíram resultados ótimos melhorando ainda mais a estratégia.

Agora vamos para as explicações.

_

FR

O melhor tipo de FR foi o FR Tradicional Ponderado de 5 meses com peso maior nos mais antigos, usando raiz quadrada de cada mês como peso.

O que eu chamo de tradicional é o que tem a referência de preço passado que sempre usei, ou seja, o fechamento de X meses atrás. Não é o modelo que tinha mencionado em um post passado nesse mês que tinha como referência o menor fechamento dos X meses.

Ponderado significa que não será um cálculo simples da variação percentual de somente um período como sempre. O ponderado pega a variação do número de meses do FR e também de cada mês até chegar no 1, soma todos e divide pelo número de meses. Dessa forma as variações de médio e curto prazo (3 meses a 1 mês) também influenciam no cálculo do FR.

Peso maior nos meses mais antigos significa que a variação de 5 meses terá um peso maior no cálculo do que a variação de 4 meses, que ao mesmo tempo este também terá um peso maior do que a variação de 3 meses, e assim por diante, até que a variação de 1 mês terá o menor peso. Portanto a variação mais longa terá mais peso do que a mais curta ao mesmo tempo que deixa as mais curtas influenciarem no cálculo do FR.

O peso de cada período será a raiz quadrada do número de meses, isto é, para a variação de 5 meses será utilizado um peso de √5, que é igual a 2,236. Para a variação de 4 meses será utilizado um peso de √4 = 2. Para a variação de 3 meses será utilizado um peso de √3 = 1,732. Para a variação de 2 meses será utilizado um peso de √2 = 1,414. E finalmente para a variação de 1 mês será utilizado um peso de √1 = 1.

Parece complicado mas é só uma primeira impressão, uma vez que esses números ficarão nas fórmulas de uma planilha e não precisam ser decorados. Esse tipo de FR foi mais eficaz do que usando pesos normais 5,4,3,2,1, pois usando a raiz os números ficam menores, portanto a diferença entre os pesos também, isso quer dizer que o peso da variação de 5 meses não terá um peso muito maior que o de 3 e 2 meses por exemplo.

O método de cálculo deste FR é da seguinte forma:

- Obtém-se a variação simples em percentual do preço de fechamento de 5 meses atrás para o preço de fechamento atual, para todas as ações.

- Repetir esse cálculo para 4 meses, 3 meses, 2 meses e 1 mês, totalizando 5 valores de variações para 5 meses diferentes para cada ação. Sempre será utilizado o preço de fechamento atual em todos esses cálculos.

- Calcula-se a variação ponderada para cada ação:

(var5m*√5+var4m*√4+var3m*√3+var2m*√2+var1m*√1)/8,382

ou colocando os valores calculados de cada raiz quadrada na fórmula:(var5m*2,236+var4m*2+var3m*1,732+var2m*1,414+var1m*1)/8,382 - Tendo essa variação ponderada calculada para todas as ações, agora calcula-se o FR da forma tradicional usando esse valor

Segue uma planilha com exemplo do cálculo: Exemplo_Calculo_FR_Ponderado_Raiz_5M.xlsx

Infelizmente não é todo software que será possível extrair as variações de cada mês para esse cálculo. O TradingView fornece dados de variação de 6 meses, 3 meses e 1 mês. No ProfitChart One provavelmente tem períodos fixos disponível também, já no Profit Pro tem formas de fazer usando indicadores personalizados e DDE/RTD. Eu estou utilizando novamente o Metastock para fazer essas extrações e sei que o Amibroker consegue fazer também.

A frequência para gerar uma nova lista de FR é de 1 semana, ou seja, todo fim de semana, para capturar as mudanças de mercado mais rapidamente.

A troca de ações da carteira que estão ficando fracas e consequentemente o FR está ficando cada vez mais baixo também foi homologado agora, sendo positivo fazer essa troca por ações mais fortes do momento. O valor do FR que a ação da carteira precisa ficar é ao redor de 77 ou menos.

_

Filtros

Nenhum indicador será utilizado como filtro de tendência mais. A Média Móvel e o Parabolic SAR saíram do setup.

A correção máxima mudou para 21%, que é o meu limite máximo pessoal que aceito para entrar em uma operação. Acima disso eu não entro mais no rompimento do topo e possivelmente avaliarei uma entrada pelo setup de Correção Semanal.

A quantidade máxima de candles de correção é 12, o que são 3 meses aproximadamente, indicando mais chance de falha após esse prazo sem que uma tendência tenha dado continuidade.

Filtro de volume médio mínimo em torno de R$ 500.000 por dia.

Filtro de volume médio máximo a princípio não há.

_

Stops

O stop inicial continua sendo abaixo do fundo atual, sem um tamanho para stop mínimo.

O stop móvel é o Stop ATR Progressivo. Essa modalidade de stop usa o Stop ATR clássico que eu sempre utilizei porém vai deixando o stop um pouco mais curto à medida que o lucro da operação vai aumentando.

A base do Stop ATR mudou levemente, sendo de 18 períodos e multiplicador/desvio de 3.3, subtraídos do fechamento do candle.

O valor do multiplicador utilizado vai mudar a cada movimentação de 120% de lucro relativo ao meu preço de compra. A cada 120% eu reduzirei 0.3 do multiplicador do Stop ATR. O valor mínimo para o multiplicador é de 1.0.

Então quando eu atingir 120% de lucro em determinada ação, vou mudar o Stop ATR dessa posição para multiplicador 3.0, ou seja, ficando levemente mais curto. Quando o lucro atingir 240%, mudarei novamente para 2.7, e assim por diante. Uma vez mudado o stop, não mudo novamente caso o preço caia, o stop só alterará quando atingir o próximo nível ainda não atingido.

Em caso de compras piramidadas, quando a primeira compra atingir o primeiro nível em 120% de lucro, o stop móvel também será alterado para todas as demais posições mais recentes. Ou seja, será sempre um stop único por ação, baseado na posição mais antiga.

O modo de acionamento do stop é por rompimento.

Não há ajuste de stop por Breakeven.